Come forse saprai, l'asset allocation è il fattore numero uno da considerare quando si struttura un portafoglio di investimenti di successo. L'obiettivo della maggior parte degli investitori dovrebbe essere quello di costruire un portafoglio diversificato che consenta loro di superare gli alti e bassi del mercato.

Come forse saprai, l'asset allocation è il fattore numero uno da considerare quando si struttura un portafoglio di investimenti di successo. L'obiettivo della maggior parte degli investitori dovrebbe essere quello di costruire un portafoglio diversificato che consenta loro di superare gli alti e bassi del mercato.

Tuttavia, non puoi costruire correttamente il tuo portafoglio fino a quando non sai esattamente che tipo di investitore sei. Ciò richiede di esaminare una serie di fattori diversi e di rispondere ad alcune domande importanti in modo da poter trovare il mix ottimale per il proprio portafoglio di investimenti.

Di seguito sono riportati i 3 fattori piÚ importanti che è necessario prendere in considerazione per strutturare correttamente il portafoglio:

Determinare la tua strategia di investimento è la prima cosa che devi fare prima di investire un solo centesimo in qualsiasi azione, obbligazione o fondo comune. Porsi le seguenti domande e fare una lista in modo da poter tracciare la tua strategia di investimento.

C'è una grande differenza tra le strategie di qualcuno che sta investendo per reddito supplementare al di fuori di un piano pensionistico e un individuo che è totalmente dipendente dal loro 401k per reddito dopo la pensione. Una volta che conosci lo scopo per cui stai investendo, puoi quindi determinare le risorse su cui investire per raggiungere i tuoi obiettivi.

Che ci crediate o no, tutti gli investitori credono di essere a rischio quando sono agli inizi. Vogliono investire attivamente nel prossimo grande fondo azionario o in crescita aggressiva che li renderĂ milionari entro i 40 anni. Fino a quando questi investimenti extra rischiosi inizieranno a perdere valore. I cosiddetti "risk taker" apprendono nel modo piĂš duro in cui sono in realtĂ investitori conservatori che preferiscono investire i propri soldi in opzioni di investimento sicure come le obbligazioni.

Questo passaggio richiede che gli investitori siano onesti con se stessi in merito all'entità del rischio (e alle potenziali perdite) che sarebbero a loro agio. Sarai in grado di dormire la notte se il tuo portafoglio scende del 20-30%? Riesci a cavalcare il mercato in modo che tu possa vedere le cime del mercato? L'investitore medio non è un acquirente naturale di rischio, motivo per cui acquista durante i picchi del mercato e vende durante i minimi del mercato. Se vuoi conoscere il tuo temperamento d'investimento, guarda come hai reagito durante il crollo del mercato del 2008. Hai venduto, detenere o comprare piÚ azioni?

So che non è una dichiarazione popolare, ma l'età conta. Se hai 50 o piÚ anni con risorse considerevoli, la maggior parte di essi dovrebbe essere in investimenti piÚ conservativi. La regola generale da seguire è che gli investitori piÚ giovani dovrebbero investire pesantemente in attività rischiose come le azioni e gli investitori piÚ anziani dovrebbero investire principalmente in attività a reddito fisso. Gli investitori piÚ giovani dovrebbero concentrarsi sulla rivalutazione del capitale, mentre gli investitori piÚ anziani dovrebbero concentrarsi sulla conservazione del capitale.

Se sei molto giovane (meno di 30 anni), inizia a risparmiare e investire il prima possibile. Ă estremamente vantaggioso iniziare a risparmiare per la pensione in giovane etĂ .

Ecco uno strumento rapido per l'allocazione delle risorse adattato per etĂ che puoi utilizzare:

Questa è la percentuale di denaro che dovresti investire in azioni. Ad esempio, se hai 25 anni e hai scoperto di recente che sei un acquirente di rischi quando si tratta di investire, dovresti investire il 95% delle tue attività in azioni (120-25 = 95). D'altra parte, se hai 60 anni, sei vicino alla pensione e molto prudente, dovresti avere solo il 40% delle tue attività in azioni (100-60 = 40).

Ci sono alcune eccezioni a questa regola, tuttavia. Ad esempio, se hai 50 anni e hai solo $ 20.000 risparmiati per la pensione, allora dovrai adottare una strategia molto piĂš aggressiva rispetto all'investitore medio di 50 anni. Questo perchĂŠ molto probabilmente avrai bisogno di lavorare almeno altri 15 anni e concentrarti sull'apprezzamento del capitale per recuperare il tempo perduto. Chiediti: "quanti soldi ho bisogno di andare in pensione?" E aggiusta la tua strategia di conseguenza.

Ricorda che non ci sono due investitori esattamente uguali. Il tuo portafoglio di investimenti dovrebbe essere strutturato in base ai tuoi obiettivi, strategia, tolleranza al rischio, etĂ . e numero di anni alla pensione. Se prendi in considerazione tutti questi fattori, dovresti essere sulla buona strada per creare il portafoglio giusto per il tuo piano di investimenti per la pensione!

(credito fotografico: Casey Serin)

4 idee per intrattenere e festeggiare le vacanze con un budget ristretto

Nel 2008, al culmine della recessione, il New York Times ha pubblicato una storia su come organizzare una festa "trascendente" con un budget ridotto. Il reporter Alex Williams ha contattato David Monn, un pianificatore di eventi d'elite di New York che spesso mette insieme bashes di cinque e sei cifre per la lista A di Hollywood e lo ha sfidato a organizzare una cena per otto nel West Village di Williams

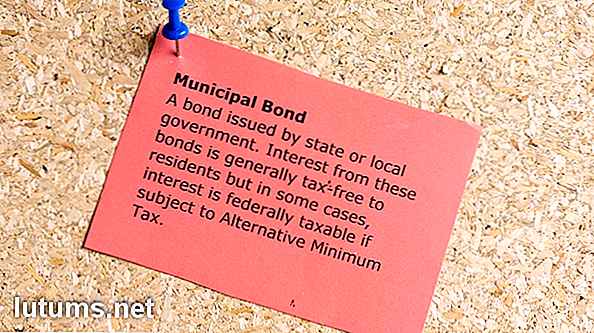

Molte persone si rivolgono alle obbligazioni come mezzo per risparmiare per la pensione. Altri usano le obbligazioni come un veicolo di investimento a lungo termine per finanziare gli obiettivi di prepensionamento, come il pagamento delle nozze di un bambino o il pagamento delle tasse universitarie. E poi ci sono quelli che desiderano semplicemente aumentare i loro guadagni anno-anno investendo in obbligazioni, che sono in genere meno volatili delle azioni