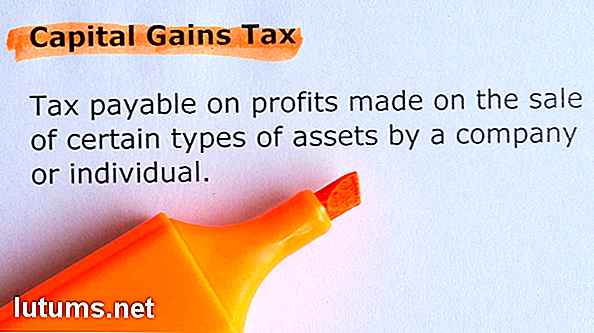

Tassa sui guadagni in conto capitale? Sì, a parte l'imposta sulle vendite, le accise, la tassa di proprietà , le imposte sul reddito e le imposte sui salari, anche le persone che acquistano e vendono beni personali e di investimento devono fare i conti con il sistema di tassazione delle plusvalenze. Se vendi attività come veicoli, azioni, obbligazioni, oggetti da collezione, gioielli, metalli preziosi o immobili a un guadagno, probabilmente pagherai una tassa sui guadagni in conto capitale su alcuni dei proventi.

Le plusvalenze possono raggiungere il 39, 6% e lo 0%. Pertanto, vale la pena esplorare le strategie per mantenere queste tasse al minimo.

Un guadagno in conto capitale si verifica quando il prezzo di vendita che hai ricevuto per un bene è maggiore della base in quel bene. La "base" di un bene puĂ² essere il prezzo che hai pagato per esso. Tuttavia, se hai apportato miglioramenti alla risorsa, il costo dei miglioramenti aumenta la tua base. Se hai svalutato la risorsa, ciĂ² diminuisce la tua base.

Esistono due diversi regimi fiscali per le plusvalenze:

Regole speciali si applicano alle plusvalenze quando vendi la tua residenza principale. Se si incontrano la proprietà e si utilizzano i test, è possibile escludere fino a $ 250.000 se non si è sposati, o $ 500.000 se si è sposati e si presenta una dichiarazione congiunta. Le prove menzionate sono soddisfatte se possiedi e utilizzi la tua casa come residenza principale per due dei cinque anni immediatamente precedenti la data di vendita.

Ăˆ possibile soddisfare la proprietĂ e utilizzare i test per periodi di due anni diversi, ma entrambi i test devono essere soddisfatti entro i cinque anni immediatamente precedenti la data di vendita. Questa esclusione delle plusvalenze viene a volte indicata come esclusione dalla Sezione 121.

I guadagni in conto capitale sono riportati sulla tua dichiarazione dei redditi annuale, insieme al reddito da altre fonti. Le operazioni relative alle plusvalenze sono riportate nella Tabella D. Le vendite di titoli sono riportate nel Modulo 8949. Le plusvalenze o minusvalenze totali (limitate a $ 3.000) sono riportate nel Modulo 1040, riga 13.

A differenza degli stipendi, non ci sono tasse automatiche federali o statali trattenute dai proventi delle plusvalenze. Pertanto, se si dispone di guadagni in conto capitale significativi, potrebbe essere necessario effettuare pagamenti fiscali stimati all'IRS per tutto l'anno.

Completare il foglio di lavoro su Modulo 1040-ES per verificare se è necessario effettuare pagamenti di imposte stimate all'IRS. I pagamenti delle imposte stimate sono solitamente dovuti alla fine del trimestre durante il quale hai ricevuto i proventi della vendita.

Indipendentemente da quali beni personali o di investimento si prevede di vendere, ci sono alcune strategie che è possibile utilizzare per ridurre al minimo la tassa sulle plusvalenze di cui si è responsabili.

Le plusvalenze si qualificano per lo status a lungo termine quando l'attività è detenuta per piĂ¹ di un anno. Se il guadagno è idoneo per lo status a lungo termine, allora ti qualifichi per l'aliquota d'imposta sulle plusvalenze piĂ¹ basse. Pertanto, se si detiene la risorsa per piĂ¹ di un anno, il tasso di capital gains sarĂ inferiore al tasso marginale.

Ad esempio, se ci si trova nella fascia di tassazione del 33% e si vendono azioni che si traducono in un guadagno in conto capitale di $ 5.000, qui è la differenza in imposta se il guadagno è a breve oa lungo termine:

Mantenere il titolo fino a quando non si qualifica a lungo termine potrebbe ridurre il carico fiscale di oltre la metĂ , a seconda dell'aliquota fiscale marginale. La differenza tra breve e lungo termine puĂ² essere pari a un giorno, quindi sii paziente.

Come mostra l'elenco delle tariffe sopra riportate, il tuo tasso di guadagni in conto capitale a lungo termine è determinato dalla tua aliquota d'imposta marginale e il tuo reddito determina la tua aliquota d'imposta marginale. Quindi, vendere attivitĂ a capital gain a lungo termine in anni "magri" puĂ² abbassare il tuo tasso di guadagni in conto capitale e risparmiare denaro.

Se il tuo livello di reddito sta per diminuire, ad esempio se tu o il tuo coniuge smettete o perdete un lavoro, o se state per andare in pensione, vendete durante un anno a basso reddito e riducete al minimo la vostra aliquota d'imposta sulle plusvalenze.

PoichĂ© il tuo tasso di guadagni in conto capitale è basato sul tuo reddito, le strategie generali di risparmio fiscale possono aiutarti a ottenere un tasso di guadagno in conto capitale piĂ¹ basso. Massimizzare le detrazioni e i crediti prima di presentare la dichiarazione dei redditi è una buona strategia. Ad esempio, donare denaro o beni in beneficenza e occuparsi di costose procedure mediche prima della fine dell'anno.

Se contribuisci a un IRA tradizionale o a un 401k, contribuisci con l'importo massimo consentito per ottenere la detrazione piĂ¹ grande. Tieni d'occhio le deduzioni oscure o poco conosciute, come ad esempio la detrazione movimentata delle spese che puoi prendere se ti sposti per fare un nuovo lavoro. Se investi in obbligazioni, prendi in considerazione le obbligazioni municipali piuttosto che le obbligazioni societarie. L'interesse di queste obbligazioni municipali è esente dall'imposta federale e quindi è escluso dal reddito imponibile. Ci sono una serie di potenziali agevolazioni fiscali. L'utilizzo del database IRS Credits & Deductions potrebbe farti accenno a deduzioni e crediti che hai trascurato.

In un dato anno, le minusvalenze compensano le plusvalenze. Ad esempio, se hai guadagnato un guadagno in conto capitale di $ 50 vendendo Azioni A, ma hai venduto Azioni B a una perdita di $ 40, il tuo guadagno netto è la differenza tra guadagno e perdita - un guadagno di $ 10.

Usa le tue perdite di capitale negli anni in cui hai dei guadagni in conto capitale per ridurre la tua imposta sulle plusvalenze. Tutti i tuoi guadagni in conto capitale devono essere segnalati, ma ti è permesso solo prendere $ 3, 000 di perdite di capitale netto ogni anno fiscale. Si arriva a portare perdite in conto capitale superiori a $ 3, 000 in avanti per gli anni fiscali futuri, ma puĂ² richiedere del tempo per utilizzarli se una transazione genera una perdita particolarmente grande.

Ad esempio, supponiamo di aver venduto uno stock in perdita. Se hai altre azioni che hanno apprezzato il valore, considera la possibilitĂ di vendere un importo di quel titolo, riportando il guadagno e utilizzando la perdita per compensare il guadagno, riducendo o eliminando la tua imposta su quel guadagno. Tieni presente, tuttavia, che entrambe le transazioni devono essere eseguite durante lo stesso anno fiscale.

Supponiamo che tu non sia in grado di vendere la tua casa entro il periodo di tempo desiderato, quindi decidi di affittarla. Affittarlo potrebbe comportare una perdita di carta che puoi richiedere di ridurre il tuo reddito al momento dell'imposta. Tale perdita è solitamente il risultato del deprezzamento consentito della proprietà . Tuttavia, due cose possono attenuare il tuo entusiasmo:

In ultima analisi, potresti risparmiare di piĂ¹ evitando di affittare la tua casa. Non devi fare i conti con una preparazione fiscale piĂ¹ complicata (e magari assumere un professionista per fare le tue tasse); si evita una riduzione della base dovuta al deprezzamento; e si evita la complessitĂ del deprezzamento ricatturato (con tale ammortamento ricatturato, si puĂ², quando tutto è detto e fatto, avere perso denaro nell'avventura di noleggio).

Aggiunte o miglioramenti domestici apportati a casa tua nel corso degli anni si aggiungono alla tua base nella proprietĂ . Una base piĂ¹ alta significa dollaro per dollaro, meno guadagno in conto capitale quando vendi. Questo risparmio fiscale è vantaggioso in particolare se il tuo guadagno è superiore all'importo di esclusione per il quale sei idoneo, o se non ne rispetti la proprietĂ e usi i test.

Secondo l'IRS, un miglioramento è tutto ciĂ² che migliora la tua casa, la adatta o ripristina la tua casa a una condizione precedente. Aggiungere stanze, un ponte, una piscina, un muro di contenimento o abbellire la proprietĂ valgono tutti come miglioramenti. Anche l'aggiornamento di serramenti, impianti idraulici, isolamento, riscaldamento, raffrescamento o sistemi di irrigazione è qualificato, così come il ripristino di parti danneggiate della casa, il rimodellamento, l'aggiunta di nuovi pavimenti e l'installazione di elettrodomestici da incasso. Conserva copie di ricevute e registrazioni e tieni un registro di tutti gli acquisti effettuati.

Il prezzo di vendita della casa puĂ² essere ridotto da qualsiasi costo associato alla vendita della casa, che ridurrĂ l'importo della plusvalenza derivante dalla vendita. Se hai un guadagno in conto capitale imponibile perchĂ© hai superato la tua esclusione o se la proprietĂ non è idonea, sottrarre queste spese dai proventi della vendita ridurrĂ la tua somma di guadagno in conto capitale.

Sebbene non sia possibile detrarre le spese di pulizia o di manutenzione dal prezzo di vendita segnalato, ci sono molti altri costi di vendita qualificati. Nolo osserva che le spese di regolamento, le commissioni di intermediazione, i costi di escrow e di chiusura, le spese di pubblicitĂ e valutazione, i punti pagati dal venditore, le tariffe per la ricerca dei titoli, le tasse di trasferimento e tutte le spese di preparazione di documenti vari possono ridurre il guadagno in conto capitale. Come con i miglioramenti della casa, conserva i record e le ricevute nel caso in cui l'IRS voglia vederli.

Ad esempio, considera una coppia che vende la propria casa per $ 700.000. Pagano un agente immobiliare del 6% ($ 700.000 x .06 = $ 42.000). Pagano un avvocato $ 18.000 in tasse, oltre alla chiusura, all'impegno e alla registrazione. I loro costi di vendita sono $ 60.000. I loro proventi netti sono, quindi, $ 700.000 - $ 60.000 = $ 640.000. La loro base in casa è $ 140.000. Il loro guadagno in conto capitale è di $ 640.000 - $ 140.000 = $ 500.000. Dal momento che soddisfano la proprietà e utilizzano test e file congiuntamente, possono escludere l'intero guadagno in conto capitale. Se non avessero sottratto i costi di vendita, avrebbero dovuto pagare un'imposta sulle plusvalenze su $ 60.000.

L'esclusione dall'aumento di capitale dell'IRS è abbastanza grande da far sì che molti contribuenti non debbano pagare le tasse sulla vendita delle loro case. Tuttavia, se hai tenuto la tua proprietà a lungo, acquistata in un'area calda, o sei single, l'esclusione potrebbe non coprire completamente il tuo guadagno.

Per utilizzare l'esclusione del guadagno in conto capitale al suo massimo potenziale, l'esperto fiscale David John Marotta ha scritto a Forbes che dovresti prendere in considerazione una mossa quando hai raggiunto il limite massimo di esclusione del guadagno in conto capitale sulla tua casa. Anche se è necessario aver vissuto in casa per almeno due anni per richiedere l'esclusione, l'IRS consente ai contribuenti di utilizzare l'esclusione piĂ¹ volte (non piĂ¹ di una volta ogni due anni, in generale). CiĂ² significa che potresti potenzialmente vendere piĂ¹ case con un grande guadagno e non pagare mai un centesimo in tasse.

Esistono piĂ¹ strategie di risparmio fiscale che funzionano particolarmente bene per investimenti come azioni, obbligazioni, fondi pensione e immobili in affitto.

Ăˆ possibile utilizzare i veicoli di risparmio pensionistico, come 401k, IRA tradizionali e IRA Roth, per evitare guadagni in conto capitale e dilazionare le imposte sul reddito. Con 401k e IRA tradizionali, puoi investire nel mercato con dollari pretagliati. Non pagherai mai plusvalenze sui guadagni, anche se pagherai le normali imposte sul reddito quando ritiri il reddito. Investire in questo modo puĂ² farti risparmiare sulle tasse se ti trovi in ​​una fascia fiscale piĂ¹ bassa quando vai in pensione.

Tuttavia, non dovresti automaticamente presumere che sarai in una fascia piĂ¹ bassa al momento del pensionamento. Anche se il reddito da lavoro dipendente puĂ² diminuire quando si va in pensione, si possono avere flussi di reddito aggiuntivi da sicurezza sociale, pensioni, interessi e dividendi. Quindi, la tua aliquota marginale potrebbe essere la stessa di prima che ti ritirassi. E poichĂ© potresti avere meno detrazioni potenziali come i pagamenti degli interessi degli studenti oi pagamenti degli interessi dei mutui e non puoi reclamare il tuo figlio come una detrazione, il tuo reddito imponibile potrebbe effettivamente aumentare.

Se non sei sicuro di essere in una fascia di contribuzione inferiore al pensionamento, un Roth IRA è un altro modo per evitare le imposte sulle plusvalenze. Come i 401k e gli IRA tradizionali, guadagni o dividendi non sono tassati nel conto. A differenza dei 401k e degli IRA tradizionali, in cui i contributi provengono da dollari al lordo delle imposte, i contributi a Roth IRAs derivano da dollari al netto delle imposte, quindi le distribuzioni non sono tassabili.

A seconda del vostro reddito, versare contributi a un conto di pensionamento puĂ² generare un credito di risparmio per voi al vostro ritorno.

Se non si desidera pagare il 15% o il 20% delle imposte sulle plusvalenze, fornire le risorse apprezzate a chi non deve pagare un tasso elevato. L'IRS consente ai contribuenti di regalare fino a $ 14.000 a persona (un deposito di coppia puĂ² offrire fino a $ 28.000) all'anno, senza incorrere in alcuna tassa sui regali. CiĂ² significa che puoi donare azioni apprezzate o altri investimenti a un membro della famiglia in una fascia di reddito inferiore. Se il membro della famiglia sceglie di vendere la risorsa, sarĂ tassata alla sua tariffa, non alla tua. Se lui o lei è compresa tra il 10% o il 15% delle agevolazioni fiscali ordinarie l'anno della vendita, l'imposta sulle plusvalenze potrebbe essere completamente evitata.

Questo è un ottimo modo per trasmettere sostegno finanziario o regali ai membri della famiglia riducendo al minimo la tassa sulle plusvalenze. Nota, tuttavia, che la tattica non funziona bene per i regali a bambini o studenti sotto i 24 anni. Questi dipendenti devono pagare alle aliquote fiscali dei genitori se hanno un reddito non guadagnato da qualsiasi fonte - come guadagni in conto capitale o interessi reddito - che supera $ 2, 100. Questa cosiddetta "Tassa sui Kiddie" significa che qualsiasi beneficio fiscale viene solitamente annullato se l'attività viene venduta.

Lo scambio di attività è un altro trucco fiscale legittimo per rinviare le imposte sulle plusvalenze. Lo scambio di beni di tipo simile consente di posticipare il guadagno fino alla vendita definitiva del bene ricevuto nello scambio. L'IRS consente scambi di tipo simile - denominati 1031 scambi - per immobili e altri beni di investimento.

Uno scambio del tipo si verifica quando vendi un bene e chiudi l'acquisto di un'altra risorsa dello stesso tipo entro 180 giorni. Non è necessario scambiare risorse con una persona per qualificarsi per lo scambio ed essere in grado di posticipare il guadagno. Tuttavia, i proventi del bene che vendi devono passare attraverso un intermediario qualificato e il ricavato deve essere utilizzato per acquistare il nuovo bene. Se ci sono soldi rimasti dalla vendita, non spesi per l'acquisto, l'intermediario glielo dà ed è tassabile, di solito come guadagno in conto capitale.

Non sei limitato a uno scambio di sezione 1031. Fatto correttamente, puoi ripetere la procedura e continuare a posticipare il guadagno fino a quando non vendi l'ultima proprietĂ ricevuta per contanti.

Se donate il vostro bene apprezzato a un ente di beneficenza o no profit che supportate, otterrete una bella detrazione fiscale e nessuna imposta sulle plusvalenze. In effetti, puoi donare un bene apprezzato e richiedere una detrazione fiscale per il suo attuale valore di mercato.

Ad esempio, supponi di aver acquistato 100 azioni di Apple a $ 63 e hai deciso di donarlo in beneficenza. La tua base è $ 6, 300. Dopo la divisione 7: 1, diciamo che le azioni valgono $ 120. Quindi, il valore delle tue azioni è 100 x 7 x $ 120 = $ 84.000. La tua deduzione di beneficenza è di $ 84.000, il valore equo di mercato alla data della donazione del titolo. Inoltre, non è necessario pagare le plusvalenze sulla plusvalenza di $ 77.700. Dal momento che le organizzazioni caritatevoli sono esentasse, l'ente benefico non deve nemmeno pagare le imposte sulle plusvalenze.

L'imposta sulle plusvalenze non è un problema che riguarda solo i ricchi. I contribuenti ordinari possono facilmente risparmiare migliaia di dollari sulle imposte sulle plusvalenze utilizzando alcune di queste strategie. Ricorda solo che per alcune delle strategie fiscali piĂ¹ complicate (ad esempio impegnarsi in uno scambio tipo 1031), è meglio consultare un contabile fiscale per assicurarsi di ottenere tutti i dettagli corretti.

Puoi suggerire eventuali strategie aggiuntive per evitare le tasse sulle plusvalenze?

I 10 migliori mercati immobiliari in cui investire ora: il piĂ¹ duro successo della recessione

Ăˆ risaputo che in alcune cittĂ i tempi economici sono difficili rispetto ad altri (ciao, Detroit, sei ancora in piedi?). Un recente sondaggio Standard and Poor ha rivelato che i prezzi delle case a livello nazionale sono scesi ai livelli piĂ¹ bassi dall'inizio della grande recessione.Se sei proprietario di una casa, questo probabilmente non ti sorprende. M

Pianificazione per congedo di maternitĂ - Opzioni di durata, pagamento e assicurazione

All'epoca in cui sono rimasta incinta del mio primo figlio, ero un impiegato a tempo pieno, dipendente di una società di 500 persone. Perché non ho iniziato a mostrare fino alla fine del mio secondo trimestre, ho scelto di tenere a bada la mia gravidanza fino a quando non ho dovuto assolutamente farlo.Q