Prosper, una popolare rete di prestito peer-to-peer (P2P) che offre prestiti personali non garantiti con termini di 36 o 60 mesi, ha abbracciato l'economia della condivisione con entusiasmo. Accoppiando i singoli mutuatari con investitori individuali o istituzionali disposti a prestare fondi a tassi di interesse competitivi, Prosper elimina l'intermediario (banche tradizionali o cooperative di credito). Rispetto a quelle istituzioni, Prosper ha standard di approvazione più rilassati e tempi di finanziamento più rapidi per i mutuatari.

Prosper, una popolare rete di prestito peer-to-peer (P2P) che offre prestiti personali non garantiti con termini di 36 o 60 mesi, ha abbracciato l'economia della condivisione con entusiasmo. Accoppiando i singoli mutuatari con investitori individuali o istituzionali disposti a prestare fondi a tassi di interesse competitivi, Prosper elimina l'intermediario (banche tradizionali o cooperative di credito). Rispetto a quelle istituzioni, Prosper ha standard di approvazione più rilassati e tempi di finanziamento più rapidi per i mutuatari.

La piattaforma guadagna denaro attraverso le tariffe di origine e di servizio. I suoi principali concorrenti includono altri finanziatori P2P, come Lending Club e Peerform, e fornitori di credito personale a basso costo come Avant, che non utilizza il modello P2P e quindi non è disponibile per i potenziali finanziatori.

Se stai cercando un prestito personale non garantito su Prosper, puoi trovarne uno piccolo come $ 2.000 o grande come $ 35.000. Puoi aspettarti di pagare un tasso di interesse di circa il 5, 99% a circa il 35, 97% di APR, a seconda del tuo punteggio di credito, della cronologia creditizia e del passato numero di crediti su Prosper. Sebbene i tassi di interesse di Prosper non siano legati al Libor o ad un altro indice, la società avverte i mutuatari che i suoi tassi potrebbero aumentare o diminuire in conformità con le condizioni prevalenti del mercato.

Per gli investitori, l'offerta più popolare di Prosper è Notes, o azioni di singoli prestiti con un valore di $ 25 e oltre - che è anche l'importo minimo di investimento di Prosper. Le obbligazioni sono quote di prestiti non ancora originati, non prestiti già finanziati. Alcuni prestiti Prosper non ricevono finanziamenti sufficienti per originare. Ma se prenoti Notes in un prestito che non ha origine, non perdi l'importo che hai versato per quel prestito. Invece, Prosper restituisce i tuoi fondi e ti consente di assegnarli ad altri prestiti 'Note.

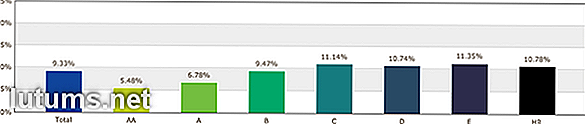

Con una soglia di investimento bassa di $ 25 per prestito, gli investitori possono creare un portafoglio di prestiti diversificato con un investimento iniziale relativamente modesto. Se investi il ​​minimo in ciascuna nota, un investimento di $ 2, 500 ti dà accesso a 100 prestiti individuali. La performance dei prestiti varia ampiamente, ma i portafogli di prestiti diversificati (100 o più prestiti) producono in genere rendimenti annuali medi compresi tra il 7% e il 9%, sebbene tale cifra sia soggetta a cambiamenti e le performance passate non siano predittive dei risultati futuri. Prosper consente inoltre agli investitori di finanziare i prestiti nella loro interezza, un'opzione più comune per gli investitori istituzionali e accreditati.

Prosper non è perfetto. Sebbene la piattaforma controlli attentamente i suoi debitori, alcuni potrebbero non rispettare i loro obblighi. Le commissioni di origine dei mutuatari e altre spese possono aumentare anche il costo totale di un prestito. E poiché i loro fondi non sono assicurati dalla FDIC, gli investitori di Prosper rischiano la perdita del capitale. Come con qualsiasi decisione finanziaria importante, è importante comprendere tutti i rischi associati al prestito o al prestito attraverso la piattaforma di Prosper.

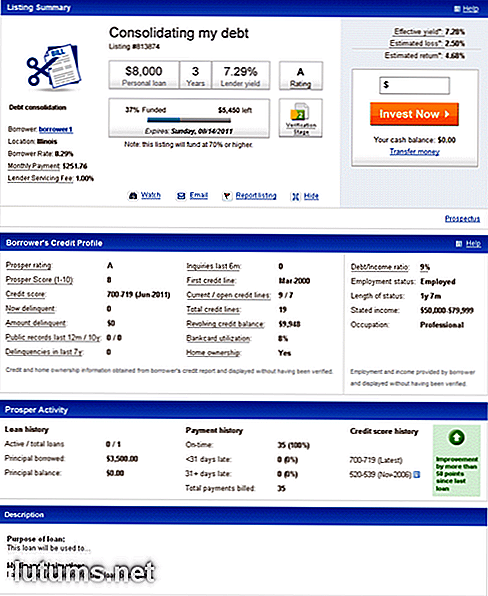

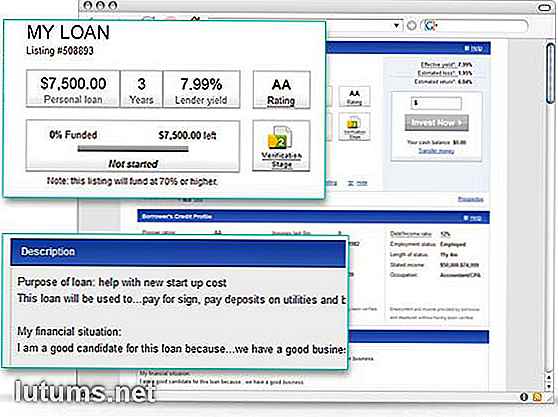

Prosper ti consente di sfogliare i suoi elenchi di prestiti e di investire manualmente $ 25 o più in prestiti individuali che ti interessano. È possibile filtrare gli elenchi in base alla valutazione di Prosper del mutuatario, allo scopo del prestito, all'importo del capitale, al tempo rimanente nell'elenco, alla resa, alla somma finanziata e ad altri criteri. È importante notare che i prestiti con rendimenti più elevati - emessi a mutuatari con punteggi di credito più bassi e rating Prosper - presentano un rischio maggiore di fallimento rispetto ai prestiti con rendimenti inferiori.

Se un finanziamento su cui hai fatto un'offerta è finanziato, il denaro verrà eliminato dal tuo account entro un giorno lavorativo. Si noti che Prosper valuta una commissione di servizio annuale pari all'1% del capitale in circolazione corrente di ciascun prestito. Passa questo costo agli investitori, quindi il rendimento è sempre inferiore di un punto percentuale rispetto al tasso pagato dal mutuatario. La commissione di servizio di Prosper è identica alle commissioni di servizio addebitate da Lending Club e Peerform, i suoi principali concorrenti.

Prima di investire in un prestito, utilizzare le schede Denso di informazioni di Prosper per determinare se soddisfa i propri standard. Gli elenchi includono informazioni di alto livello sul prestito, come le dimensioni principali, il termine, il rating del mutuatario, il rendimento per il mutuante e il tasso per il mutuatario. Mostra anche il rischio di default stimato del prestito (basato sulla valutazione di Prosper del mutuatario), che è importante per i calcoli del rischio. Includono anche informazioni sul profilo di credito del mutuatario (visibile solo agli investitori registrati di Prosper), un'auto-descrizione del mutuatario e un riepilogo dello scopo del prestito.

Lo strumento Quick Invest di Prosper rende meno dispendioso in termini di tempo investire in prestiti che soddisfano i tuoi standard, consentendoti di costruire rapidamente un portafoglio diversificato. Quick Invest controlla automaticamente i prestiti utilizzando qualsiasi criterio di quotazione desiderato, ti mostra il pool di tutti i prestiti qualificati per l'approvazione e fa un'offerta per un importo specifico in dollari dopo aver confermato l'ordine.

Se si desidera un maggiore controllo sul processo, è possibile esaminare manualmente ciascun prestito che soddisfa i criteri di Quick Invest. Se si desidera un controllo inferiore, è possibile automatizzare la procedura di Quick Invest, consentendole di effettuare offerte senza chiedere conferma.

Tutti i prestiti Prosper erogano i pagamenti mensili che possono arrivare nel tuo account Prosper in qualsiasi momento del mese, in genere il giorno numerico del finanziamento iniziale del prestito. Come prestatore, ricevi una fetta del pagamento mensile del mutuatario proporzionale alla tua proprietà totale del suo prestito.

Ad esempio, se possiedi Titoli equivalenti al 5% di un prestito con un pagamento mensile (meno la commissione di servizio) di $ 200, riceverai $ 10 ogni mese. Se un mutuatario è in ritardo su un pagamento, si riceve una quota proporzionale della sua quota in ritardo per quel mese. Puoi prelevare fondi dal tuo account Prosper al tuo conto bancario o reinvestirli in nuovi prestiti in qualsiasi momento, a condizione che tu abbia raggiunto il limite minimo di liquidità o soglia di investimento ($ 25).

Prosper è disponibile per i finanziatori nella maggior parte degli Stati Uniti e nel Distretto di Columbia. Il prestito è parzialmente limitato in alcuni luoghi: In Alaska, Idaho, Missouri, Nevada, New Hampshire, Virginia e Stato di Washington, i creditori devono avere un reddito annuo lordo di $ 70.000 e un patrimonio netto di $ 70.000 o un patrimonio netto di $ 250.000. I prestatori che vivono in questi stati inoltre non possono investire più del 10% del loro patrimonio netto con Prosper. In California, si applica anche la regola del patrimonio netto del 10%, e gli istituti di credito devono avere almeno $ 85.000 di reddito lordo o almeno $ 200.000 in valore netto. Queste restrizioni sono soggette a modifiche, quindi controlla con Prosper per informazioni aggiornate.

Per configurare il tuo account Prosper, devi fornire le informazioni di contatto correnti e il tuo numero di previdenza sociale. È inoltre necessario fornire un conto bancario e un numero di routing in modo da poter depositare e prelevare fondi dal proprio account Prosper.

Prosper può richiedere fino a tre giorni lavorativi per verificare il tuo conto bancario. Quando ciò si verifica, puoi effettuare un deposito iniziale di $ 25 o più e iniziare a investire. Devi avere abbastanza soldi nel tuo account Prosper per coprire le tue offerte.

Ecco cosa devi sapere prima di prendere in prestito da Prosper.

Utilizzando la valutazione di Prosper e la durata del termine richiesta, Prosper imposta un tasso di interesse e un importo principale per il prestito. I prestiti a 60 mesi tendono ad avere tassi più alti. I tassi dei mutuatari variano da circa 6, 99% di APR a circa il 36% di APR, con tassi per i mutuatari con credito buono o eccellente compresi tra 7% e 15% TAEG - competitivi con tassi di prestito personali presso le banche tradizionali, che in genere iniziano nel 7% a Intervallo APR 8%. Le tariffe per i mutuatari con credito mediocre possono essere equivalenti o addirittura superiori agli APR delle carte di credito disponibili per i candidati con punteggi simili.

Prosper addebita inoltre una commissione di origine compresa tra l'1% e il 5%, a seconda del rating di Prosper e della durata del prestito. Ad esempio, un mutuatario con un rating A paga una commissione di origine del 4% su un prestito di 36 mesi. Questo importo viene aggiunto al capitale, quindi un prestito di $ 10.000, 36 mesi, avrebbe una commissione di origine di $ 400 per un mutuatario con rating A.

L'importo principale del prestito è solitamente l'importo richiesto. Tuttavia, potrebbe essere inferiore se il tuo Prosper Rating non ti qualifica per un importo principale più alto. I limiti massimi di prestito sono $ 30.000 per i mutuatari con rating C, $ 25.000 per i debitori con rating D, $ 10.000 per i mutuatari con rating E e $ 4.000 per i mutuatari con rating HR. E se sei valutato AA, non puoi ottenere un prestito di 60 mesi superiore a $ 20.000. I mutuatari A e B sono idonei per tutti i termini e le dimensioni del prestito. Queste restrizioni sono soggette a modifiche, quindi ricontrolla con Prosper prima di applicare.

Non appena Prosper imposta il tuo Prosper Rating, il tasso di interesse, il termine del prestito e l'importo del capitale, la tua scheda appare nel suo database. Ciò consente agli investitori di fare offerte su Notes per finanziare il prestito. Se non ricevi offerte pari ad almeno il 70% dell'importo del prestito richiesto (soglia di Prosper per il finanziamento parziale del prestito) entro 14 giorni, la tua quotazione scadrà .

Una volta che il prestito supera la soglia di finanziamento parziale, Prosper inizia la revisione prima del prestito. Durante questo periodo, Prosper valuta a fondo il tuo profilo di rischio, verificando ulteriori informazioni come stato lavorativo, reddito annuale, stato del proprietario di casa, giudizi passati e privilegi, e obblighi in corso (come il sostegno del bambino o del coniuge). Questo processo può richiedere da due a otto giorni lavorativi, con i lavoratori autonomi che tendono verso la fascia più lunga. È necessario ripetere questo processo, incluso il controllo del credito, per ciascun prestito Prosper.

Quando il processo di revisione pre-prestito è completo, la tua domanda è ufficialmente approvata e ricevi finanziamenti entro due giorni lavorativi. I prestiti parzialmente finanziati provengono dall'ammontare del finanziamento che ricevono - una richiesta di prestito di $ 10.000 che riceve un finanziamento dell'80% è originata da un prestito di $ 8.000. Se non riesci a superare la procedura di verifica per qualsiasi motivo (ad esempio, se Prosper non può verificare il tuo reddito o il tuo impiego), non riceverai alcun fondo, e gli investitori che fanno offerte sui tuoi Titoli manterranno i loro soldi .

Per tutti i prestiti erogati, Prosper addebita una commissione di origine tra l'1% e il 5%, a seconda del rating di Prosper. Questo importo viene detratto dal capitale del prestito, quindi anche un prestito interamente finanziato può essere inferiore del 5% rispetto all'importo richiesto. La commissione di origine è parte del capitale e matura interessi per la durata del prestito.

Una volta emesso, si rimborsa il prestito mensile tramite un addebito automatico dal proprio conto bancario fornito. Il pagamento mensile, che dipende dalle dimensioni del prestito, dall'aliquota e dalla commissione di origine, rimane lo stesso per tutta la durata del prestito. Tuttavia, è possibile effettuare pagamenti manuali, una tantum in qualsiasi importo o rimborsare il prestito per intero in qualsiasi momento prima della scadenza.

Se hai un ritardo di oltre 15 giorni di ritardo su un pagamento, ti verrà addebitata una commissione in ritardo pari al maggiore di $ 15 o al 5% dell'importo della rata non pagata. Se hai più di 30 giorni di ritardo su un pagamento a causa di fondi insufficienti nel tuo account collegato, Prosper può indirizzarti a un'agenzia di recupero crediti. I mutuatari che diventano delinquenti potrebbero trovare più difficile ottenere futuri prestiti Prosper, sebbene non vi sia alcuna squalifica automatica.

Prosper non rivela tutti i dettagli su come approva le richieste di prestito, ma i candidati per la prima volta in genere hanno bisogno di un punteggio di credito di almeno 600. Avere un punteggio di credito più alto, un rapporto debito / reddito più basso e un lavoro stabile e reddito tutti aumentare la probabilità di approvazione. Gli standard sono un po 'più clementi per i mutuatari che pagano con successo il loro primo prestito Prosper; i candidati per la seconda volta possono essere approvati con un punteggio pari a 600. Prosper è disponibile per i mutuatari in tutti gli stati degli Stati Uniti tranne Maine, Iowa e North Dakota, ciascuno dei quali ha leggi che proibiscono il prestito P2P.

Per inserire la tua domanda, devi fornire alcune informazioni di base su te stesso e sul tuo prestito: quanto vuoi prendere in prestito, a che cosa serve il prestito, la tua qualità di credito su una scala da "scarsa" (inferiore a 640) a "eccellente" ( superiore a 760), il tuo indirizzo attuale e il numero della tua patente di guida. Devi anche fornire informazioni per il conto bancario che utilizzerai per rimborsare il tuo prestito.

Prosper quindi verifica la tua identità e tira il tuo punteggio di credito e il rapporto da uno o più dei tre principali uffici di segnalazione del credito al consumo. Usando queste informazioni, Prosper stima la probabilità di default sul prestito in un periodo di 12 mesi. Traduce questa probabilità nella valutazione di Prosper, che varia da AA di alta qualità (tasso annuo stimato stimato inferiore al 2%), A, B, C, D ed E, a risorse umane di bassa qualità (tasso annuo stimato stimato superiore al 15%).

Prosper ha alcune funzionalità aggiuntive che vale la pena notare:

Gli investitori prosper possono creare un IRA tradizionale o Roth e usarlo per comprare e vendere prestiti Notes o fondi nella loro interezza (anche se la seconda opzione potrebbe non essere praticabile per i prestiti più grandi a causa dei limiti di contribuzione annuali per gli IRA).

Come mutuatario di Prosper, puoi avere fino a due prestiti in sospeso in una sola volta, a condizione che tu non superi i $ 35.000 in capitale in sospeso in qualsiasi momento. È necessario attendere almeno sei mesi dall'ultima erogazione del prestito e avere almeno sei mesi di pagamenti consecutivi puntuali per richiedere un secondo prestito.

Il team di supporto del mutuatario di Prosper è disponibile dalle 8:00 alle 21:00 orientale, dal lunedì al venerdì. Il suo team di supporto agli investitori è disponibile dalle 8:00 alle 18:00 orientale, dal lunedì al venerdì. Le ore del sabato sono più brevi. C'è anche una linea di supporto email che in genere produce risposte entro uno o due giorni lavorativi.

1. Requisiti minimi di investimento minimi

Per gli investitori, i conti di Prosper richiedono un deposito minimo di apertura di $ 25. Questo è anche l'importo minimo che puoi investire in un prestito. Alcune piattaforme concorrenti richiedono che gli investitori siano accreditati, compromettendo sostanzialmente l'accesso. Con un reddito minimo annuo di $ 200.000 ($ 300.000 per una coppia sposata), l'accreditamento è fuori dalla portata della maggior parte delle persone.

2. Finanziamenti estremamente rapidi

La popolarità di Prosper con gli investitori porta a finanziamenti molto rapidi per la maggior parte delle inserzioni, anche quelle con valutazioni Prosper inferiori. Molte liste sono completamente finanziate entro pochi minuti dall'apparizione - ben prima della data di scadenza di 14 giorni. Ciò non ha alcun impatto sulla procedura di verifica e approvazione di Prosper, pertanto le schede interamente finanziate non garantiscono che venga effettivamente effettuato un prestito. Ma i finanziamenti rapidi rimuovono definitivamente alcune incertezze per i mutuatari.

Per contro, Peerform ha meno investitori, il che significa che i suoi prestiti potrebbero non essere finanziati altrettanto rapidamente (o affatto). Il Lending Club ha un processo di finanziamento più oneroso che può durare per settimane.

3. Puoi prendere in prestito fino a $ 35.000

A seconda del rating di Prosper e del termine del prestito, Prosper ti consente di prendere in prestito fino a $ 35.000 in un unico prestito. Al contrario, Avant, un noto concorrente, limita i prestiti individuali a $ 20.000 per tutti i mutuatari.

4. I portafogli diversificati hanno un eccellente track record su Prosper

Sebbene sia importante notare che le performance passate non predicono i risultati futuri, Prosper vanta con orgoglio il perfetto track record di rendimenti positivi su portafogli diversificati degli investitori. Da quando Prosper ha rilanciato il proprio sito a metà 2009 (dopo una chiusura a seguito della crisi finanziaria), ogni singolo portafoglio con un'esposizione a oltre 100 prestiti individuali ha prodotto un rendimento annuale positivo per il suo proprietario. Con Notes a partire da $ 25, questa performance è realizzabile con un investimento di $ 2.500 o più.

Al contrario, il Lending Club non può vantare una perfetta esperienza in portafogli diversificati. Circa lo 0, 1% dei portafogli di Lending Club con un'esposizione a oltre 100 prestiti ha prodotto rendimenti annui negativi ad un certo punto - non un numero enorme, ma non trascurabile.

5. Non è necessario investire in multipli di $ 25

Prosper ti consente di effettuare investimenti di qualsiasi importo superiore a $ 25 - $ 45, $ 74, $ 1, 010, qualunque sia. Il Lending Club è meno flessibile, richiede investimenti in incrementi di $ 25 - $ 50, $ 75, $ 1.000 e così via.

1. Requisiti rigorosi di credito per i mutuatari

Prosper non approva le richieste di prestito da parte dei mutuatari per la prima volta con punteggi di credito inferiori a 640, indipendentemente da altri fattori quali reddito, occupazione, stato della proprietà e attuale utilizzo del credito. Ciò potrebbe escludere arbitrariamente alcuni mutuatari che potrebbero rimanere aggiornati sui loro pagamenti di prestiti - che incidono sull'accesso al credito dei mutuatari, nonché sulla gamma di opzioni disponibili per gli investitori disposti ad accettare il rischio di prestare a persone con punteggi di credito più bassi.

Al contrario, Peerform accetta mutuatari con punteggi di credito bassi come 600, purché abbiano redditi stabili, basso utilizzo del credito e altri indicatori di stabilità finanziaria.

2. Limitazioni geografiche per i partecipanti

A causa di restrizioni legali, Prosper non è disponibile per tutti. La piattaforma accetta richieste di mutuatari da tutti gli stati, tranne una manciata di Stati, ma le domande degli investitori sono più difficili: solo 31 stati, più il Distretto di Columbia, partecipano all'ultima verifica. La partecipazione degli investitori è ulteriormente limitata in molti degli stati in cui il prestito P2P è legale.

Poiché è riservato solo agli investitori accreditati, la fila di Peerform è meno onerosa per la zappa. È disponibile per gli investitori in tutti i 50 stati, a condizione che soddisfino le qualifiche di reddito e beni.

3. Tariffe di origine più elevate per alcuni prestiti

Prosper potrebbe avere commissioni di origine più elevate rispetto ad alcuni concorrenti. Ad esempio, sui prestiti ai mutuatari con rating A, Prosper applica una commissione del 3, 95%. Presso il Lending Club, le commissioni per i mutuatari con un profilo di rischio simile oscillano tra l'1% e il 3%. Nel frattempo, i mutuatari hanno quotato C e sotto pagano il 4, 95% a Prosper.

4. Tariffe predefinite relativamente alte

Per gli investitori, Prosper potrebbe rappresentare un rischio più elevato di perdita principale. Dal suo rilancio nel 2009, i tassi di perdita annuali sui prestiti a 36 mesi sono stati per lo più superiori ai Lending Club. Il 2011 e il 2012 sono stati gli anni peggiori, con i tassi di perdita di Prosper di circa il 4% in più rispetto al Lending Club. L'unica eccezione è il 2009, quando i tassi di perdita erano inferiori di circa lo 0, 5% rispetto ai Lending Club. Tuttavia, Prosper era offline per una parte di quell'anno, rendendo difficile il confronto tra mele e mele.

5. Solo prestiti personali non garantiti

Prosper offre solo un tipo di prodotto di credito: prestiti personali non garantiti. Oltre ai prestiti personali non garantiti, il Lending Club offre prestiti commerciali fino a $ 300.000 con tassi che iniziano intorno al 5, 9%, oltre a prodotti di nicchia per fornitori di servizi medici e proprietari di automobili. Avant offre linee di credito personali e prestiti personali non garantiti.

Come le app di condivisione di corse e gli spazi di coworking, Prosper e le altre piattaforme di prestito P2P si concentrano sull'efficienza. A differenza delle banche tradizionali, Prosper non deve mantenere filiali fisiche o compensare i funzionari di prestito qualificati per il loro tempo. Dal momento che non usa i propri soldi per fare prestiti, assume meno rischi, permettendo a più debitori di partecipare (mentre trasmette chiaramente i rischi ai potenziali investitori). E poiché può raccogliere fondi da dozzine o centinaia di investitori per fare un singolo prestito, crea benefici tangibili per più partecipanti.

Mentre è difficile immaginare che le banche tradizionali scompaiano del tutto, il modello di prestito P2P potrebbe influenzare il modo in cui fanno affari - con potenziali benefici per i membri del pubblico mutuatario. Se le app di condivisione del ridge come Uber e Lyft possono mettere in ginocchio l'industria dei taxi centenaria, tutto è possibile.

Come i venditori possono rendere le loro case eleggibili per un mutuo FHA

Se stai preparando la tua casa per la vendita, sei sicuramente concentrato per renderlo il più attraente possibile per i potenziali acquirenti. Fare piccole riparazioni, rimuovere il disordine e pulire, sia dentro che fuori, sono passi importanti da compiere. Tuttavia, oltre a mettere in scena la tua casa per gli acquirenti, vuoi anche rendere la tua casa attraente per la Federal Housing Administration (FHA).

Guida alla pianificazione finanziaria per musicisti e artisti

Oltre ad essere stato un musicista professionista o semi-professionista per tutta la mia vita adulta, ho anche lavorato come consulente assicurativo sulla vita e pianificatore di pensione per altri musicisti. Sfortunatamente, ho scoperto che la maggior parte dei musicisti non sono molto esperti nella pianificazione finanziaria