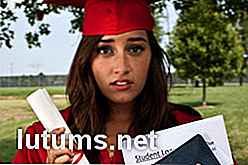

Ogni anno, milioni di americani si iscrivono per seguire corsi di istruzione superiore da istituti di istruzione post-secondaria. Tuttavia, la maggior parte non ha i fondi per pagare la propria istruzione in contanti e deve quindi sottoscrivere uno o piĂ¹ prestiti per coprire il costo delle tasse scolastiche e di altre tasse. Di conseguenza, i prestiti agli studenti sono cresciuti fino a un'industria multimiliardaria che fornisce gli strumenti a studenti di tutte le provenienze economiche per pagare l'istruzione superiore e la formazione professionale.

Ogni anno, milioni di americani si iscrivono per seguire corsi di istruzione superiore da istituti di istruzione post-secondaria. Tuttavia, la maggior parte non ha i fondi per pagare la propria istruzione in contanti e deve quindi sottoscrivere uno o piĂ¹ prestiti per coprire il costo delle tasse scolastiche e di altre tasse. Di conseguenza, i prestiti agli studenti sono cresciuti fino a un'industria multimiliardaria che fornisce gli strumenti a studenti di tutte le provenienze economiche per pagare l'istruzione superiore e la formazione professionale.

Per molti anni, i prestiti agli studenti sono stati offerti attraverso due canali principali: prestiti diretti tramite il Dipartimento dell'educazione, o attraverso Federal Family Education Loans (FFELP) offerti da istituti di credito privati, come le banche. Tuttavia, nella primavera del 2010, il presidente Obama ha firmato la legge sulla sanitĂ e l'istruzione per la riconciliazione del 2010 (HR 4872). Questa legge ha imposto diversi importanti cambiamenti che hanno consolidato e semplificato l'industria dei prestiti agli studenti. A partire dal 1 ° luglio 2010, il Department of Education è diventato l'unica istituzione in grado di offrire prestiti agli studenti federali e i prestiti FFELP non sono piĂ¹ disponibili.

Ci sono diversi tipi di prestiti agli studenti offerti da vari istituti di credito. La loro disponibilitĂ per gli studenti varia in base alle necessitĂ economiche, ai punteggi di credito e ad altri fattori.

Il programma di prestiti diretti William T. Ford è il piĂ¹ grande programma di prestiti offerto direttamente dal governo degli Stati Uniti. I tre principali tipi di prestiti elencati qui rientrano nella giurisdizione di questo programma se sono stati rilasciati dopo il 1 ° luglio 2010. Per poter beneficiare di un prestito nell'ambito di questo programma, i mutuatari devono soddisfare i seguenti criteri:

I potenziali mutuatari che soddisfano questi criteri possono essere idonei a ricevere uno o piĂ¹ dei seguenti tipi di prestiti:

I criteri di qualificazione per l'ammissibilitĂ applicabili ai prestiti diretti non si applicano ai seguenti tipi di prestiti:

Deduzione degli interessi pagati

I contribuenti che effettuano pagamenti di prestiti agli studenti sono autorizzati a detrarre l'importo degli interessi che pagano sui loro prestiti ogni anno, a condizione che i proventi del prestito siano stati utilizzati per pagare le spese di istruzione superiore qualificate. L'ammontare degli interessi che possono essere detratti è il minore di $ 2.500 o l'intero ammontare degli interessi pagati, a condizione che il reddito del pagatore non superi un determinato importo.

I prestatori che hanno ricevuto piĂ¹ di $ 600 per gli interessi pagati dal mutuatario devono emettere al mutuatario un modulo 1098E che mostri l'importo degli interessi pagati. Uno dei vantaggi chiave di questa detrazione è che si tratta di una detrazione sopra la linea, il che significa che i contribuenti non devono dettagliare le detrazioni per riceverlo.

I contribuenti che richiedono questa detrazione devono soddisfare i seguenti criteri:

Prestiti qualificati

Inoltre, il prestito stesso deve essere considerato un prestito qualificato con le seguenti caratteristiche:

Spese di istruzione superiore qualificate

Pubblicazione IRS 970 delinea anche ciĂ² che conta l'IRS come spese di istruzione superiore qualificate allo scopo di prendere questa detrazione. Loro includono:

Fonti di reddito non ammissibili

Le spese di istruzione qualificate sono inoltre ridotte dalle seguenti fonti di reddito. Solo gli interessi pagati sui prestiti utilizzati per coprire spese qualificate che eccedono i pagamenti dalle seguenti fonti possono essere dedotti:

I prestiti diretti federali offrono diversi programmi di rimborso che variano in base alla lunghezza e ad altri criteri. Gli studenti possono scegliere il programma che meglio si adatta al loro budget e agli obiettivi finanziari, sebbene molti di questi programmi richiedano che soddisfino determinati criteri finanziari.

I primi tre tipi di piani elencati sono disponibili per tutti i prestiti diretti e non sovvenzionati sovvenzionati e di Stafford, così come tutti i prestiti PLUS, ma non i prestiti di consolidamento diretto. Nessuno di questi è disponibile per Perkins, prestiti privati, istituzionali o finanziati dallo stato.

Quando diventa difficile per i mutuatari pagare, ci sono alternative che consentono ai mutuatari di cessare di effettuare pagamenti sui loro prestiti agli studenti sia temporaneamente (o, in alcuni casi, in modo permanente) senza inadempienza:

Questo è un rinvio temporaneo dei pagamenti di prestiti agli studenti. Le sospensioni impediscono l'accumulo di interessi sui prestiti sovvenzionati federali diretti (compresi i prestiti Stafford) e i prestiti Perkins, ma gli interessi vengono aggiunti al saldo principale per i prestiti non sovvenzionati. I differimenti sono disponibili per studenti laureati a tempo pieno e a tempo pieno, o per coloro che sono disoccupati o soddisfano i criteri per difficoltà economiche. Possono essere qualificati anche gli studenti disabili, così come quelli che sono chiamati a svolgere un servizio attivo nell'esercito.

Questo è un programma in base al quale i pagamenti dei prestiti agli studenti vengono ridotti o eliminati fino a un anno. Differisce da un rinvio in tale interesse continua a maturare sul prestito durante questo periodo. Le disponibilità sono disponibili per molti studenti che non si qualificano per un differimento.

Sono disponibili due tipi di tolleranza: le discrezionalitĂ discrezionali sono concesse a discrezione del mutuante in caso di difficoltĂ finanziarie o malattia qualificate, e le sovvenzioni obbligatorie devono essere garantite dagli istituti di credito nelle seguenti circostanze:

Il perdono è una condizione in base alla quale il mutuatario è liberato dall'obbligo di effettuare ulteriori pagamenti su un prestito studentesco. I mutuatari che ottengono l'approvazione per il perdono dei loro restanti prestiti agli studenti riceveranno un modulo 1099-C dal mutuante che dichiara l'importo esatto del debito che è stato perdonato, e deve dichiarare tale importo come reddito imponibile. Controllare il sito Web dell'IRS per i dettagli.

Ci sono un paio di casi in cui alcuni o tutti i prestiti agli studenti di un mutuatario possono essere perdonati:

1. Prestare il perdono ai dipendenti pubblici

Nel 2007, il Congresso ha reso le carriere nel servizio pubblico piĂ¹ attraenti per i laureati istituendo un programma che puĂ² perdonare una parte dei loro saldi di prestito quando determinate condizioni sono soddisfatte. Chiunque abbia prestiti per studenti che accetta uno dei seguenti tipi di lavoro è idoneo per questo programma:

Organizzazioni partigiane, come entità politiche e sindacati, non si qualificano e anche le organizzazioni religiose sono escluse. Il tipo di lavoro o posizione che si ha con un'organizzazione qualificata è irrilevante, a condizione che il datore di lavoro consideri una posizione a tempo pieno e che il dipendente del mutuatario lavori almeno 30 ore alla settimana. I lavoratori educativi devono essere contrattati per lavorare almeno otto mesi all'anno.

I mutuatari che effettuano 120 pagamenti a tempo pieno, mentre lavorano in un lavoro di qualificazione, hanno diritto a ricevere il resto dei saldi dei prestiti agli studenti perduti, indipendentemente dal loro livello di reddito. I pagamenti devono essere effettuati anche in base a un piano di rimborso qualificante, come il rimborso standard o il piano di rimborso del reddito, ma solo i prestiti diretti sono idonei per questo programma: i prestiti privati, Perkins e FFEL non sono idonei. Tuttavia, i mutuatari possono consolidare i loro prestiti Perkins e FFEL in prestiti diretti, ma i loro 120 piani di pagamento non verranno avviati fino a dopo il consolidamento. Una volta soddisfatte queste condizioni, i debitori possono richiedere il perdono del prestito con FedLoan Servicing.

2. Prestare il perdono per gli insegnanti

Gli educatori che insegnano per cinque anni consecutivi nelle scuole elementari o secondarie di basso reddito e soddisfano determinati altri criteri possono richiedere di ottenere fino a $ 17.500 dei loro prestiti perdonati. Questo programma perdona sia i prestiti sovvenzionati che quelli non sovvenzionati, così come i prestiti Perkins (a condizione che soddisfino determinati criteri), ma non i prestiti PLUS.

L'annullamento viene anche definito "scarico". Quando un prestito viene annullato, ha lo stesso effetto del perdono, con la differenza che l'importo del debito perdonato non è riportato nel modulo 1099-C come reddito ordinario al mutuatario.

I casi in cui i prestiti agli studenti possono essere annullati includono:

1. Annullamento per gli educatori qualificati

Gli insegnanti possono annullare i loro prestiti Perkins se insegnano in scuole primarie o secondarie qualificate a basso reddito o insegnano determinate materie, come l'educazione speciale, matematica, scienze, lingue straniere o qualsiasi altro argomento che lo stato dell'insegnante classifica come carenza di insegnanti.

2. Annullamento istituzionale

I mutuatari che frequentano una scuola che si chiude per qualsiasi motivo prima che il mutuatario possa laurearsi possono beneficiare del prestito perdonato, così come quelli i cui prestiti sono stati falsamente certificati dalla scuola stessa o per furto d'identità . Possono anche essere ammessi i mutuatari che hanno lasciato la scuola e che non sono stati pagati il ​​rimborso a cui sono giustamente dovuti.

Tuttavia, i prestiti non possono essere perdonati perché uno studente non si laurea, è semplicemente insoddisfatto dell'istituzione, o non è in grado di trovare lavoro nel suo campo prescelto. Anche le cancellazioni istituzionali non sono disponibili per i prestiti Perkins.

3. Morte, invaliditĂ e bancarotta

I mutuatari possono annullare i loro prestiti agli studenti se soddisfano le condizioni di essere permanentemente e totalmente disabili. Per questo è necessaria una certificazione medica e devono essere soddisfatte diverse altre condizioni. I prestiti sono perdonati per i mutuatari deceduti sulla ricevuta di una copia certificata di un certificato di morte. I mutuatari che presentano istanza di fallimento possono ottenere il perdono dei loro prestiti solo se possono fornire prove concrete che convincono il giudice che il pagamento del prestito causerà loro eccessive difficoltà finanziarie. Tuttavia, questo è generalmente molto difficile da fare, e la maggior parte dei mutuatari non ottiene il debito di prestito studentesco scaricato in alcun tipo di fallimento.

Nonostante i numerosi programmi e forme di aiuto per i pagamenti disponibili, un numero crescente di mutuatari è ancora completamente incapace di effettuare i pagamenti. Il debito medio dei prestiti agli studenti varia da $ 12.000 a $ 23.000, e la Fed di New York stima che circa l'11% di tutti i mutuatari siano ora oltre 90 giorni indietro nel fare i loro pagamenti, che è una percentuale piĂ¹ alta della delinquenza rispetto al debito della carta di credito.

Il Dipartimento dell'educazione ha quindi creato un gruppo di risoluzione predefinito dedicato ad aiutare i mutuatari delinquenti ad essere coinvolti nei loro prestiti. I mutuatari in default che desiderano riabilitare i loro prestiti possono ora raggiungere un accordo con il Default Resolution Group per pagare un importo specifico che riporterĂ il prestito nello stato "corrente". Il mutuatario deve pagare questo importo sotto forma di nove pagamenti separati per un periodo di 10 mesi, ei pagamenti devono essere effettuati volontariamente dal mutuatario entro 20 giorni dalla scadenza. I pagamenti obbligatori effettuati tramite sequestro o altri tipi di sequestro non si qualificano.

Se tutto il resto fallisce, il Dipartimento della Pubblica Istruzione ha poteri che rivaleggiano con quelli dell'IRS quando si tratta di collezioni. Possono alla fine guarnire le buste paga dei mutuatari insoluti, nonché cogliere i rimborsi delle imposte sul reddito. E mentre è possibile in casi estremi ottenere prestiti studenteschi delinquenti congedati in bancarotta, questa non è un'opzione per la maggior parte dei mutuatari che fanno default. Il Dipartimento lavora anche con una vasta rete di agenzie di raccolta nel tentativo di contattare i mutuatari delinquenti e riscuotere i pagamenti arretrati da loro. I mutuatari che affrontano il rischio di insolvenza dovrebbero riflettere attentamente sulle conseguenze prima che cessino di effettuare pagamenti di prestiti.

L'industria dei prestiti agli studenti è cresciuta fino a diventare un settore multimiliardario dell'economia statunitense. Ma mentre i prestiti agli studenti possono essere l'unico mezzo che molti studenti devono pagare per il college, dovresti considerare attentamente quanto ti aspetti di guadagnare dopo la laurea per valutare se sarà sufficiente per rimborsare i tuoi prestiti e mantenere il tuo tenore di vita . Elaborare un budget personale realistico mentre si è ancora a scuola per avere un'idea chiara delle proprie spese e prendere l'abitudine di iscriversi al budget per i pagamenti dei prestiti agli studenti che arriveranno dopo aver conseguito la laurea.

Per ulteriori informazioni sui prestiti agli studenti, visitare il proprio ufficio di assistenza finanziaria studentesca locale o consultare il proprio consulente finanziario.

15 modi per risparmiare sui prezzi dei biglietti del cinema e sulle concessioni

Adoro andare al cinema. Non è nemmeno l'idea di vedere l'ultimo film campione d'incassi che mi piace così tanto - sono le due ore di intrattenimento spensierato in coppia con una tazza di popcorn burroso e una bibita dietetica. Ăˆ praticamente il paradiso per una mamma di due come me.CiĂ² di cui non sono innamorato, tuttavia, è il costo. Ogn

I 27 migliori consigli per lo shopping del Black Friday per afferrare le migliori offerte

Anche i consumatori uber-frugali hanno sentito parlare del Black Friday, la vacanza dello shopping per eccellenza degli Stati Uniti. Il giorno di inizio ufficiale della stagione dello shopping natalizio è anche uno dei giorni migliori dell'anno per intrattenere affari con l'ambita elettronica, gli elettrodomestici e l'abbigliamento del corrente anno.