La maggior parte delle persone pensa a un dipendente a fini fiscali come un bambino che vive con il contribuente e il coniuge, se sposato. Per ogni dipendente sul rendimento, il contribuente ottiene un'esenzione associata di $ 4, 050 (per il 2016), che viene utilizzata per ridurre il reddito imponibile a pagina due del modulo 1040 (riga 42).

Ad esempio, se una coppia sta presentando un ritorno congiunto (MFJ) e ha due figli come dipendenti, ha diritto a un totale di quattro esenzioni al loro ritorno, o $ 16.200 per ridurre il reddito lordo corretto, oltre alla detrazione standard ( altri $ 12, 600 per il 2016). Quindi con una deduzione standard per MFJ e quattro esenzioni, il loro reddito lordo corretto è ridotto di $ 28.800 per arrivare a "reddito imponibile" (Modulo 1040, linea 43).

Questo è solo uno dei potenziali benefici dei bambini dipendenti.

Tra gli altri vantaggi vi sono il credito fiscale per i figli (e il credito d'imposta per figli aggiuntivi), il credito per figli e dipendenti e il credito d'imposta sul reddito guadagnato. Il credito fiscale per i figli è disponibile fino all'anno in cui il figlio compie 17 anni e può arrivare a 1.000 dollari per bambino. Il credito per la cura dei figli e delle dipendenze è disponibile fino all'anno in cui il bambino compie 13 anni (a meno che non sia disabilitato, quindi senza limiti di età ). Il credito d'imposta sul reddito guadagnato (EITC) è disponibile mentre il bambino ha meno di 19 anni (o 24 se a scuola). L'importo EITC dipende dallo stato di deposito, dai figli e dal reddito idonei.

Per ulteriori informazioni, consulta la nostra guida fiscale completa.

Prima di esaminare la definizione di "Qualifying Child" e "Qualifying Relative", ci sono alcune regole che si applicano a tutti.

In primo luogo, se sei dipendente da un altro contribuente, non puoi rivendicare da solo alcun dipendente. Ad esempio, supponiamo che Charlene, di 18 anni, abbia avuto un figlio Barton nel 2016, ed entrambi vivono con il padre di Charlene, Henry. Henry è impiegato e paga tutti i costi per mantenere la casa. Charlene aveva $ 2, 500 di reddito dal suo lavoro part-time. In questo scenario, sia Charlene che Barton sono dipendenti da Henry. Charlene non può rivendicare Barton perché lei stessa è dipendente da suo padre, anche se Charlene ha un reddito e sta presentando una richiesta di rimborso per la sua trattenuta federale.

In secondo luogo, i dipendenti devono essere cittadini statunitensi, stranieri residenti negli Stati Uniti, cittadini statunitensi o residenti in Canada o in Messico.

In terzo luogo, non è possibile reclamare una persona sposata che presenta una dichiarazione congiunta come dipendente, a meno che la dichiarazione non venga presentata solo per richiedere il rimborso delle imposte sul reddito trattenute o delle imposte stimate. Quindi nell'esempio sopra, se Charlene era sposata con Don, che è uno studente a tempo pieno e non occupato, e lei e Don presentano una dichiarazione Married Filing Joint solo per reclamare il rimborso dell'imposta federale sul reddito trattenuta, Charlene è ancora dipendente da Henry .

In quarto luogo, puoi chiedere a qualcuno come dipendente solo se sono il tuo "bambino qualificato" o il tuo "parente qualificato".

Questo termine, "Qualifying Child", è uno che l'IRS utilizza per designare un dipendente che soddisfi determinate condizioni. Se il test MFJ di cui sopra è soddisfatto, ci sono altri quattro test per qualcuno per essere il tuo "bambino qualificato".

Il termine "Bambino" è definito in modo piuttosto ampio. Comprende figlio, figlia, figliastro, figlio adottivo, fratello, sorella, fratellastro, sorellastra, fratellastro, sorellastra o discendente di qualcuno di loro. Quindi tua nipote o nipote è inclusa (figlia o figlio di tuo fratello o tua sorella), ma non tuo cugino (figlia o figlio di tua zia o zio).

Ci sono tre possibilità per l'età :

Il bambino deve aver vissuto con te per più della metà dell'anno. for example, at camp, on vacation, or at school – are still considered to be residing with you. I bambini che sono temporaneamente fuori casa - ad esempio, al campo, in vacanza oa scuola - sono ancora considerati come residenti con te. I bambini che sono nati o che sono nati, ma sono morti durante l'anno, sono considerati che hanno vissuto con te tutto l'anno.

Esistono anche eccezioni per i figli di genitori divorziati o separati o di genitori che vivevano separati e per i bambini rapiti. Si considera che i bambini rapiti soddisfino il test di residenza se sono determinati a essere stati rapiti da qualcuno che non è un membro della famiglia o della famiglia del bambino, e se il bambino ha vissuto con te più della metà della parte dell'anno prima del data del rapimento.

Per i figli di genitori divorziati o separati (o genitori che non vivevano insieme), la situazione, in un primo momento, sembra abbastanza chiara: il bambino è considerato residente con il genitore affidatario. Tuttavia, il bambino verrà trattato come figlio idoneo del genitore non affidatario se sono vere tutte e quattro le seguenti condizioni:

Se tutte e quattro queste affermazioni sono vere, solo il genitore non affidatario può richiedere il figlio come dipendente e richiedere il figlio come figlio idoneo per il credito fiscale figlio. Si noti, tuttavia, che questo non qualifica il genitore non affidatario per lo stato di deposito di Capo di famiglia, il credito per figli e dipendenti, il credito di reddito guadagnato o il credito d'imposta per l'assistenza sanitaria. Ulteriori dettagli sono contenuti nella pubblicazione 501 dell'IRS.

Per essere un bambino qualificato, il potenziale dipendente non può aver fornito più della metà del proprio supporto. Ad esempio, se hai fornito $ 6.000 dell'assistenza di tuo figlio, ma ha avuto un lavoro part-time e ha ricevuto $ 8.000 di supporto, non è il tuo bambino idoneo perché ha fornito più della metà del proprio supporto.

Se il test di rimpatrio congiunto ai sensi delle Regole generali, così come i quattro test sono soddisfatti (Età , Relazione, Residenza e Supporto), il bambino è il figlio qualificato e può essere richiesto come dipendente.

A volte, un bambino può incontrare l'età , la relazione, la residenza, l'assistenza e i test di rimpatrio congiunto per più di una persona. Anche se il bambino è il figlio qualificato di entrambe le persone, solo uno può richiedere il figlio come dipendente.

Insieme con l'esenzione per il dipendente, anche i seguenti benefici maturano al contribuente (a condizione che si qualifichino):

L'altra persona non può rivendicare nessuno di questi benefici, il che significa che non puoi decidere di dividerli tra di voi.

Allora, come si risolve questo enigma? Lanciano semplicemente una moneta o raggiungono un accordo in un altro modo? Essendo la natura umana quella che è, l'IRS ha le regole del tie-break per fare la determinazione:

Esistono più esempi illustrativi nella pubblicazione 501 IRS.

Se una persona non è il tuo bambino idoneo, potrebbe essere il tuo parente qualificato se soddisfa i quattro test richiesti. La maggior parte di questi test sono determinati da ciò che non sono, piuttosto che da ciò che sono.

Un bambino non è un parente qualificato se è il tuo bambino qualificato o il figlio qualificato di un'altra persona.

Per soddisfare questo test, la persona deve vivere come membro della tua famiglia per tutto l'anno o essere imparentata con te come parente che non deve vivere con te. Se in qualsiasi momento dell'anno la persona era tua moglie, quella persona non può essere la tua parente qualificante.

Se una persona è imparentata con te in uno dei seguenti modi, non deve vivere con te tutto l'anno come membro della tua famiglia per soddisfare questo test:

Qualsiasi di queste relazioni stabilite dal matrimonio non sono concluse con la morte o il divorzio. Si noti che un cugino (un figlio o una figlia di un fratello parentale) non soddisfa questo test. Dovrebbero vivere con te tutto l'anno come membro della famiglia per qualificarsi come parente qualificato.

Se si presenta una dichiarazione congiunta, la persona può essere correlata a te o al tuo coniuge e non è necessario che sia correlata al coniuge che ha fornito il supporto.

Al fine di soddisfare questo test, il parente qualificante potenziale deve avere un reddito lordo inferiore all'importo di esenzione personale di $ 4, 050 (per il 2016).

Il reddito lordo è definito come tutto il reddito sotto forma di denaro, proprietà e servizi che non sono esenti da imposta. Ciò include il reddito netto di un'impresa dopo aver sottratto il costo delle merci vendute, il reddito da locazione prima delle spese, la quota di reddito della partnership, l'indennità di disoccupazione tassabile e il reddito da borsa tassabile. Le entrate esenti da imposta, come le prestazioni di sicurezza sociale, non sono incluse nel reddito lordo. Il reddito di un laboratorio protetto da chiunque sia totalmente e permanentemente disabile in qualsiasi momento dell'anno non è incluso nel reddito lordo.

Per soddisfare questo test, in genere devi fornire più della metà del supporto del potenziale cliente qualificante. La domanda ovvia è: "Come si determina se questo test viene soddisfatto?"

L'IRS ha la risposta: confronti l'importo che hai contribuito al supporto del potenziale cliente qualificante per l'intero ammontare di supporto ricevuto da tutte le fonti. Ciò include importi che la persona contribuisce dai propri fondi. Ma non include gli importi dei propri fondi che non vengono spesi per il supporto.

Ad esempio, supponiamo che tua madre abbia ricevuto $ 2, 400 da una distribuzione IRA e $ 300 in interessi. Il reddito totale è $ 2.700. Spende $ 2, 000 per l'alloggio e $ 400 per ricreazione e mette $ 300 nei risparmi. Ha contribuito con $ 2400 al proprio sostegno (i $ 300 che ha messo in risparmi non sono stati utilizzati per il proprio sostegno quest'anno). Se hai contribuito più di $ 2, 400, allora il test di supporto è soddisfatto.

Il sostegno include gli importi spesi per cibo, alloggio, abbigliamento, istruzione, cure mediche e dentistiche, attività ricreative, trasporti e altre necessità simili. Il supporto non include le imposte sul reddito federali, statali e locali pagate; tasse di previdenza sociale e di Medicare pagate; premi di assicurazione sulla vita; spese funebri; borse di studio ricevute da tuo figlio se tuo figlio è uno studente; e i sussidi di assistenza educativa dei sopravvissuti e dei dipendenti, utilizzati per le spese di istruzione della persona che li riceve.

A volte una persona (ad esempio un genitore) è supportata da più di una persona (i loro figli, per esempio) e nessuna persona fornisce più della metà del supporto totale. In questo caso, coloro che forniscono più del 10% del supporto possono decidere che ciascuno, negli anni successivi, può richiedere la persona supportata come parente qualificato per quell'anno.

La risposta breve è "No", nonostante quanto spendi per il tuo animale domestico. Anche se l'animale domestico può incontrare i test di residenza, età , supporto e rimpatrio congiunto, fallisce il test di parentela (non tuo figlio o altro parente di sangue). Né il tuo animale domestico è un parente qualificato, anche se l'animale domestico incontra i test di residenza, reddito lordo, supporto e membro della famiglia e potrebbe sembrare il parente qualificante.

Sfortunatamente, il tuo animale domestico non è un cittadino degli Stati Uniti, né ha un numero di previdenza sociale. Sembra che tu debba essere una persona per essere un cittadino.

Quando puoi richiedere un dipendente perché è il tuo bambino idoneo o parente qualificato, molti benefici fiscali potrebbero maturare per te. Oltre all'esenzione dipendente ($ 4, 050 nel 2016), puoi anche beneficiare del credito d'imposta per i figli, del credito per l'assistenza ai figli e delle persone a carico, delle indennità scolastiche (se il dipendente è al college) e del credito d'imposta sul reddito guadagnato.

Tutti insieme, questi benefici possono valere migliaia di dollari, e molti di questi sono rimborsabili, il che significa che non solo compensano un debito d'imposta, ma aggiungono al rimborso. Per ulteriori informazioni, consulta la nostra guida fiscale completa.

Sei in grado di utilizzare dipendenti qualificati per ridurre il tuo reddito imponibile?

4 competenze che i datori di lavoro stanno cercando in qualsiasi mercato del lavoro

Sei attualmente nel mercato per un nuovo lavoro? Ti sei trovato a chiedersi quali abilità ti conquisteranno per il nuovo lavoro? Nell'attuale mercato del lavoro competitivo, dovrai armarti di ogni bit di informazione possibile. Secondo l'Economic Policy Institute, ci sono 6 persone in cerca di lavoro che fanno domanda per ogni lavoro disponibile.

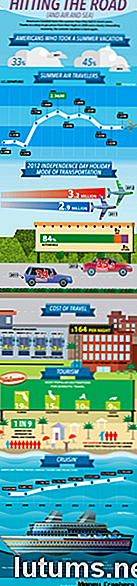

Colpire la strada e aria e mare - Statistiche viaggi estivi (Infografica)

Sei andato in vacanza la scorsa estate? Gli americani hanno viaggiato di più quest'estate rispetto a quanto avevano fatto negli ultimi anni. Grazie a un calo dei prezzi del gas dai massimi del 2008 e ad un'economia in lento rimbalzo, le vacanze estive sono tornate di nuovo e gli americani stanno prendendo la strada, l'aria e il mare con rinnovato vigore.