La crisi finanziaria della fine degli anni 2000 potrebbe essere un ricordo sempre piĂ¹ lontano, ma ha lasciato un'ereditĂ persistente: tassi di interesse ostinatamente bassi su veicoli di investimento a basso rischio ea basso rendimento. I tassi sui conti di risparmio, sui fondi del mercato monetario e sui titoli di stato rimangono al tasso di inflazione o al di sotto di esso. Naturalmente, i tassi di interesse sui mutui ipotecari e sui prestiti auto rimangono storicamente bassi. Molti economisti credono che l'economia americana non andrebbe altrettanto bene senza questo vantaggio.

La crisi finanziaria della fine degli anni 2000 potrebbe essere un ricordo sempre piĂ¹ lontano, ma ha lasciato un'ereditĂ persistente: tassi di interesse ostinatamente bassi su veicoli di investimento a basso rischio ea basso rendimento. I tassi sui conti di risparmio, sui fondi del mercato monetario e sui titoli di stato rimangono al tasso di inflazione o al di sotto di esso. Naturalmente, i tassi di interesse sui mutui ipotecari e sui prestiti auto rimangono storicamente bassi. Molti economisti credono che l'economia americana non andrebbe altrettanto bene senza questo vantaggio.

Cosa significa questo per le persone che vogliono pianificare la pensione? La prima metà del 2010 è stata positiva per gli investitori azionari che ricercano rischi, ma non tutti possono permettersi di scommettere sul proprio futuro finanziario con titoli growth. Invecchiando, i veicoli a basso rischio come le obbligazioni di risparmio e le azioni a dividendo dovrebbero comprendere una fetta sempre crescente del tuo portafoglio; anche se sei un pollo di primavera, è saggio allocare una parte dei tuoi risparmi a questi titoli.

Le obbligazioni di risparmio della serie I rappresentano un'opportunitĂ unica per i risparmiatori generalmente conservatori che non vogliono accettare i ritorni dell'inflazione sub-inflazionistica sui loro investimenti.

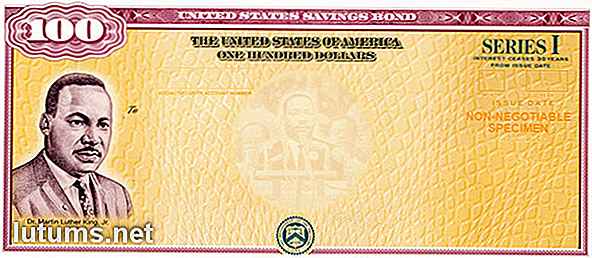

Le obbligazioni di risparmio della serie I sono obbligazioni del Tesoro, il che significa che sono tra gli investimenti piĂ¹ sicuri in circolazione. Il Dipartimento del Tesoro li descrive come "prodotti di risparmio liquidi a basso rischio". Anche se non esiste un investimento completamente sicuro, vale la pena notare che il governo degli Stati Uniti non ha mai violato i suoi obblighi nei confronti degli obbligazionisti.

A differenza delle banconote a T, le obbligazioni della serie I non vengono fornite con termini frustranti o requisiti minimi di investimento minimi. Inoltre, non offrono i rendimenti competitivi di molte obbligazioni municipali investment grade. Trattandosi di investimenti a cedola zero, i certificati della serie I non danno alcun interesse ai pagamenti periodici; invece, l'interesse che ogni sicurezza accumula viene aggiunto al suo valore di incasso. Quando vendi un'obbligazione di Serie I, ricevi una somma forfettaria che include l'importo principale e tutti gli interessi maturati.

Le obbligazioni della serie I sono generalmente detenute per almeno cinque anni, ma possono essere incassate prima se si è disposti a pagare una piccola penalità . I loro tassi di interesse sono determinati combinando un tasso "fisso" e "inflazione" per arrivare a un tasso "composito". Quando acquisti la tua obbligazione, blocca la tua tariffa fissa - attualmente impostata allo 0, 2% - in per l'intero periodo, mentre il tasso di inflazione cambia ogni sei mesi, a maggio e novembre. L'attuale velocità composita è impostata a 1, 38%.

Il legame della serie I è spesso paragonato al bond di risparmio della serie EE, un altro veicolo del Tesoro non tradizionale. Entrambi sono emessi in tranche molto piĂ¹ piccole rispetto ai tradizionali Buoni del Tesoro; puoi comprare I-bonds e EE-bonds per un minimo di $ 25. Dopo la soglia di $ 25, entrambi i tipi di obbligazioni possono essere acquistati in incrementi di un solo centesimo. I-bond e EE-bond offrono entrambi vantaggi fiscali simili.

La differenza pratica piĂ¹ notevole tra le casse di risparmio EE e le obbligazioni di risparmio I riguarda i loro tassi di interesse. Mentre i tassi I-bond sono calcolati aggiungendo un tasso fisso prefissato a un tasso d'inflazione variabile che si regola ogni sei mesi in risposta all'indice dei prezzi al consumo per i consumatori urbani (CPI-U), le obbligazioni EE emesse dopo il 2005 offrono tassi di rendimento fissi che sono competitivi con i tassi prevalenti per i titoli del Tesoro quinquennale.

Un altro punto di distinzione: il Tesoro ha smesso di vendere titoli EE cartacei. Se si desidera possedere un titolo EE Series, è necessario acquistarlo attraverso il portale TreasuryDirect online del Tesoro e conservarlo in un formato elettronico sicuro. Ăˆ ancora possibile per le persone acquistare titoli I-bond cartacei con il loro rimborso fiscale. Non puoi farlo con le obbligazioni EE.

Le obbligazioni di risparmio della serie I sono veicoli a basso rischio e di interesse relativamente basso che devono essere conservati per anni. Se l'importo principale della tua obbligazione è $ 5, 000, riceverai $ 5, 000 piĂ¹ interessi quando venderai, indipendentemente da ciĂ² che il mercato obbligazionario ha fatto nel periodo intermedio.

Il tasso di interesse composito di un I-bond è calcolato in due parti:

Per determinare il tasso di interesse reale effettivo, il Dipartimento del Tesoro utilizza la seguente formula:

tasso composito = [tasso fisso + (2 x tasso di inflazione) + (tasso fisso x tasso di inflazione)]

Attualmente, questa equazione si presenta così:

[.02 + (2 x .0059) + (.02 x .0059)] = .02 + .0118 + 0, 0000118 = .0138 = 1, 38%

La quota di interessi del mese precedente si riferisce al saldo esistente di un I-bond il primo giorno di ogni mese, ma tale interesse è aggravato solo su base semestrale. In altre parole, il valore della carta dell'obbligazione aumenta ogni mese, ma ciĂ² riflette semplicemente l'aggiunta di un sesto dell'interesse del periodo precedente.

Questo accordo è progettato per aumentare la liquiditĂ di questi titoli e rendere piĂ¹ attraenti i rimborsi mensili. Ai tassi di interesse correnti, il valore nominale del vostro legame - piĂ¹ tutti gli interessi accumulati prima della data di capitalizzazione piĂ¹ recente - aumenterebbe di circa lo 0, 12% al mese.

Prima di acquistare una sicurezza, è importante capire le sue restrizioni e limitazioni. I detentori di I-bonds devono badare ai seguenti problemi:

Devi pagare l'imposta federale sul reddito degli interessi dei tuoi I-bond, ma questi veicoli sono esentati dalle imposte statali e locali sul reddito. Se si ricevono obbligazioni come regalo o ereditĂ , potrebbe essere richiesto il pagamento di tasse federali e / o statali sui regali, imposte fondiarie o accise sul loro interesse.

Se utilizzi le tue obbligazioni per finanziare le spese scolastiche per il tuo bambino (o un altro dipendente), potresti essere in grado di evitare le imposte sul reddito federali. Ăˆ necessario utilizzare il capitale e l'interesse delle obbligazioni per le spese di qualificazione, comprese le tasse scolastiche e il costo del corso e l'istituto di istruzione superiore prescelto deve avere diritto all'assistenza federale per il prestito. Indipendentemente dal fatto che tu usi le tue obbligazioni per finanziare l'istruzione di tuo figlio o la tua, devi avere almeno 24 anni quando acquisti le obbligazioni per qualificarti per il beneficio fiscale; le obbligazioni acquistate prima di compiere 24 anni non attribuiscono in alcun caso vantaggi fiscali legati all'istruzione. Infine, è necessario soddisfare determinati requisiti di reddito.

Dal momento che gli I-Bond sono un investimento a lungo termine, il modo in cui comunichi i pagamenti degli interessi puĂ² avere un impatto sul carico fiscale complessivo. Ci sono due metodi per farlo:

Storicamente, le obbligazioni di risparmio della serie I sono state riservate esclusivamente ai singoli acquirenti. Nel 2009, le regole che regolavano la proprietà dei titoli I sono state attenuate per consentire alla maggior parte delle società - comprese le società a responsabilità limitata e gli S-corps, nonché la maggior parte dei trust e delle partnership - di entrare nell'ovile. Questo tipo di sicurezza rappresenta ora una copertura di inflazione cruciale per molte piccole imprese che non hanno accesso a condizioni di credito favorevoli.

I-bond sono disponibili per chiunque soddisfi almeno uno di questi criteri:

Quest'ultima classe di ammissibilità è quasi unica. Diversamente dalla maggior parte degli altri titoli, compresi titoli, obbligazioni societarie e buoni del Tesoro, i minori possono possedere direttamente titoli I senza utilizzare un trust come intermediario. Mentre i minori non possono acquistare direttamente obbligazioni utilizzando i loro conti TreasuryDirect, possono utilizzare account custodiali collegati ai conti principali dei loro tutori.

Detti guardiani devono effettivamente premere il grilletto sugli acquisti di obbligazioni, ma ogni obbligazione viene depositata direttamente nel conto di deposito del minore. Naturalmente, non c'è nulla che impedisca ai minori di essere nella stanza quando i loro guardiani fanno questi acquisti - i genitori che desiderano esporre i propri figli a strumenti finanziari diversi dai conti correnti e di risparmio possono usare questa interfaccia come strumento educativo.

I titoli obbligazionari vantano una copertura integrata contro l'inflazione. Quando i tassi di interesse sono bassi, questa copertura non è spettacolare - dal 2010, l'aggiustamento dell'inflazione incatenato all'indice dei prezzi al consumo ha superato il 2% per un solo periodo di sei mesi. Per la maggior parte del tempo, è rimasto ben al di sotto del 2%. Inoltre, il tasso annuo di inflazione non ha superato il 2% dalla metà degli anni 2000.

Anche se gli I-bond non battessero l'inflazione con un ampio margine, il fatto che i loro tassi fluttuino in risposta alle pressioni inflazionistiche sul terreno è un grosso problema. Contrasta questa protezione integrata con quella di un T-bill di 10 anni. Al momento, il T-bill a 10 anni produce circa il 2, 7%. Questo è significativamente al di sopra dell'attuale tasso di inflazione dell'1, 6%, ma cosa succede se l'inflazione raggiunge il 5% in due anni e rimane lì per gli otto seguenti? Per gli ultimi otto anni del suo mandato, il T-bill del 2, 7% in questo ipotetico esempio posterebbe un rendimento aggiustato all'inflazione del -2, 3%. Nel frattempo, gli I-bond emessi durante questo prolungato periodo di inflazione elevata presenterebbero tassi di interesse piĂ¹ elevati che mantenevano il passo e forse superavano il tasso di aumento dei prezzi.

PoichĂ© i tassi di questo strumento sono destinati ad aumentare in risposta alle pressioni inflazionistiche - indipendentemente dai tassi prevalenti al momento dell'emissione - anche le obbligazioni acquistate prima di tale periodo di inflazione sarebbero protette contro i prezzi in aumento. Al contrario, gli acquirenti di T-bill sono bloccati con lo stesso tasso di interesse per la durata decennale del loro legame, indipendentemente da ciĂ² che accade ai prezzi al consumo in quel periodo. Per gli investitori conservatori, la scelta è chiara: un legame protetto dall'inflazione, ma ancora sicuro, come la Serie I offre vantaggi significativi rispetto ai titoli a tasso fisso come i buoni del tesoro a 10 anni.

Dal momento che sono emesse dal governo federale, le obbligazioni I non sono soggette a tasse statali o locali. Inoltre, i metodi flessibili di dichiarazione dei redditi - ratei e risconti - consentono di scegliere la modalità di tassazione dei redditi da interessi. Ad esempio, se preferisci evitare una grande bolletta delle tasse per l'anno in cui riscatti le tue obbligazioni, puoi utilizzare il metodo di accumulo per diffondere il costo per molti anni. Se preferisci non pagare le tasse sui redditi a cui non puoi ancora accedere - dopo tutto, l'interesse di I-bond è tornato indietro nel valore nominale delle obbligazioni su base semestrale - puoi rimandare il dolore con l'incasso metodo.

I titolari di I-bond che utilizzano i pagamenti delle obbligazioni principali e degli interessi delle obbligazioni per coprire le spese di istruzione qualificate possono evitare la tassazione federale, a condizione che soddisfino determinati requisiti di reddito e acquistino le obbligazioni dopo aver compiuto 24 anni.

I legami sono sostenuti dalla piena fede e dal credito del governo federale. Solo questo dovrebbe essere un argomento potente per la loro sicurezza, ma la loro dowdiness offre un ulteriore livello di sicurezza. I-bond - con il loro limite di acquisto annuale di $ 10.000 - semplicemente non possono essere acquistati in tranches abbastanza grandi per attirare acquirenti istituzionali, market maker o altri attori che potrebbero agire come influenze destabilizzanti.

I venditori allo scoperto che si dilettano in obbligazioni evitano i titoli I a favore di veicoli con limiti di acquisto piĂ¹ lenti; il periodo di detenzione obbligatorio di 12 mesi tiene gli investitori a breve termine fuori dallo spazio. Come compratore di I-bond, non dovrai preoccuparti dei giocatori alla ricerca del rischio che rovinano i tuoi piani di investimento accuratamente disposti.

A differenza delle normali obbligazioni del Tesoro, delle obbligazioni societarie e di alcuni altri titoli a reddito fisso, le obbligazioni di risparmio della Serie I sono sia flessibili che liquide. Per la prova del primo, guardate al valore minimo di acquisto di questo veicolo, minimo di $ 25, e ai suoi incrementi di acquisto da un rasoio di un centesimo. Per la conferma di quest'ultimo, fare riferimento al suo periodo di detenzione di 12 mesi relativamente breve e alla penalitĂ di interesse di tre mesi gestibile per le partecipazioni a breve termine. Ogni I-bond ha un periodo di scadenza di 20 anni e un'estensione facoltativa di 10 anni, ma queste cifre sono solo dei parametri di riferimento: non dovresti sentirti obbligato a mantenere le tue obbligazioni per decenni.

Se ti impegni a utilizzare i tuoi I-bond per finanziare determinati sforzi educativi, puoi evitare la tassazione federale sui tuoi guadagni. Per fare ciĂ², devi dimostrare di avere almeno 24 anni quando hai acquistato le obbligazioni e di aver speso tali guadagni sulle spese di istruzione qualificanti per te, i tuoi dipendenti o il tuo coniuge. Questi includono in genere:

Questi benefici fiscali in genere non si estendono al costo dei libri di testo, delle tasse di attivitĂ , delle spese di vitto e alloggio, dell'atletica e di altre spese non essenziali.

Se speri di trasferire i tuoi risparmi di una vita in un tipo di sicurezza piĂ¹ conservativo, dovrai cercare altrove. Per i singoli titolari, il Dipartimento del Tesoro limita gli acquisti di I-bond elettronici a $ 10.000 all'anno e gli acquisti di carta a solo la metĂ . Se sei un tipico risparmiatore, questo è probabilmente sufficiente per fungere da una fetta considerevole ma non sproporzionata del tuo portafoglio.

In confronto, gli acquisti individuali di TIPS elettronici - Titoli protetti dall'inflazione del tesoro, che maturano interessi ad un tasso fisso che tipicamente supera il tasso di inflazione - sono limitati a $ 5 milioni per asta. Questo limite massimo è ovviamente fuori dalla portata degli investitori di livello, ma la distanza tra $ 10.000 e $ 5 milioni è ottima. Un limite di acquisto virtualmente illimitato puĂ² avere i suoi usi per i risparmiatori che possono permettersi di portare a casa piĂ¹ di $ 10, 000 all'anno.

I legami di I sono utili per i risparmiatori del college, ma i loro benefici fiscali educativi vengono con alcune restrizioni. Per evitare le tasse federali sulle obbligazioni acquistate per questo scopo, è necessario fare attenzione a questi avvertimenti:

Sebbene il potere d'acquisto delle obbligazioni della serie I sia protetto dall'inflazione, questi titoli non ti renderanno ricco. Con l'inflazione ai minimi storici, gli I-bond guadagnano attualmente un rendimento annuale dell'1, 38%. Questo è poco piĂ¹ della metĂ del tasso di rendimento del T-bill decennale, che è spesso considerato il punto di riferimento per i titoli a tasso fisso ea basso rischio.

Inoltre, la protezione contro l'inflazione di I-bond offre un vantaggio rispetto ai buoni del Tesoro. Inoltre, i tassi attuali sui CD quinquennali offerti tramite istituzioni online come Ally Bank e GE Capital Bank sono leggermente piĂ¹ alti: rispettivamente l'1, 60% e il 2, 10%.

Quando acquisti un I-bond, sai cosa stai ricevendo. Per alcuni investitori, questa è probabilmente una buona cosa. Per gli altri, lascia fuori un pezzo essenziale del puzzle di investimento: il motivo del profitto. Dato che non puoi fare offerte per l'acquisto iniziale di un I-bond e non puoi fare affidamento su fluttuazioni di valore per compensare i tuoi margini, il tasso di interesse del tuo legame funge da unica fonte di rendimento. Mentre la componente aggiustata per l'inflazione di detto tasso d'interesse offre alcune opportunità di crescita, non dovresti aspettarti rendimenti strabilianti.

Al contrario, puoi offrire il tuo cuore per SUGGERIMENTI elettronici. Per gli investitori regolari, l'offerta per TIPS non è competitiva; devi accettare il tasso che il Dipartimento del Tesoro determina all'inizio di ogni asta. Come i tassi I-bond, tuttavia, i tassi su TIPS sono calcolati in base al tasso di inflazione prevalente. Meglio, il sistema di offerta non competitivo garantisce che riceverai la sicurezza esatta, nella quantitĂ esatta, che hai richiesto. Non sarai muscoloso dagli investitori piĂ¹ esperti.

Esistono due modi per acquistare e conservare i buoni di risparmio Serie I:

TreasuryDirect è amministrato dal Dipartimento del Tesoro statunitense ed è disponibile su base 24-7. Quando acquisti attraverso questo portale, accetti di accettare un conto online sicuro al posto di un certificato di obbligazione vecchio stile. Anche se non avrai la soddisfazione di tenere un prezioso pezzo di carta, non dovrai nemmeno preoccuparti di perdere il tuo legame. (Anche se, come titoli registrati, gli I-bond sono impossibili da perdere, dopo aver verificato la tua identità e la cronologia degli acquisti, il Dipartimento del Tesoro sostituirà felicemente i certificati persi.)

Se si desidera acquistare obbligazioni multiple a valore ridotto nel corso di un anno, TreasuryDirect consente anche di impostare un programma di acquisto ricorrente o di vincolare le obbligazioni elettroniche direttamente tramite un programma di detrazione del libro paga noto come piano di risparmio dei salari. Nessuno strumento è disponibile per i titolari di obbligazioni cartacee, ma gli individui possono acquistare sia titoli elettronici che cartacei con rimborsi fiscali federali.

I buoni di risparmio della serie I offrono vantaggi fiscali notevoli, tassi di rendimento decenti per investimenti garantiti e una certa protezione contro l'inflazione. Sono anche flessibili, liquidi e facili da acquistare o vendere. D'altra parte, gli I-bond sono accompagnati da frustranti restrizioni che possono alienare investitori esperti o persone che hanno un sacco di soldi da bruciare.

La linea di fondo: non sono per tutti, ma hanno un ruolo importante da svolgere in un portafoglio equilibrato e fondamentalmente conservatore. Se pensi che abbiano senso per le tue esigenze, provale - non è che perderai soldi per l'affare.

Hai mai detenuto obbligazioni di risparmio Serie I nel tuo portafoglio? Consiglieresti questa classe di investimento ad altri?

I 2 veri motivi per i tuoi problemi di debito e come risolverli

Cerchi di curare il comune raffreddore usando i migliori tessuti del naso che i soldi possono comprare? Ovviamente no. Anche se i tessuti aiutano con i sintomi, per evitare il raffreddore, devi andare dopo la causa principale: l'esposizione al virus dell'influenza.Allo stesso modo, quando si affrontano problemi relativi al denaro, la causa principale è piĂ¹ importante dei sintomi della disfunzione finanziaria.

Le 10 migliori destinazioni di viaggio internazionali a basso costo nel mondo

Amo viaggiare, ma come studente universitario, il jet-setting non sempre si adatta al mio conto in banca. Fughe di fine settimana, staycations e sconti dell'ultimo minuto mi aiutano a sfruttare al meglio il mio budget di viaggio, ma che ne dite di viaggi economici verso destinazioni piĂ¹ esotiche?