Il 25 dicembre e il 15 aprile sono due delle date più memorabili del calendario americano. Il primo è il culmine di una gioiosa stagione di celebrazione, dono e generosità , ed è atteso con impazienza. La seconda data - la dichiarazione dei redditi giorno deve essere presentata - è un giorno di paura, stress, rabbia e paura per molte persone. La preparazione per il Natale inizia spesso all'inizio dell'autunno, mentre molte persone aspettano fino all'ultimo minuto per completare e presentare le dichiarazioni dei redditi.

Il 25 dicembre e il 15 aprile sono due delle date più memorabili del calendario americano. Il primo è il culmine di una gioiosa stagione di celebrazione, dono e generosità , ed è atteso con impazienza. La seconda data - la dichiarazione dei redditi giorno deve essere presentata - è un giorno di paura, stress, rabbia e paura per molte persone. La preparazione per il Natale inizia spesso all'inizio dell'autunno, mentre molte persone aspettano fino all'ultimo minuto per completare e presentare le dichiarazioni dei redditi.

Nonostante il fatto che tre filer su quattro ricevano un rimborso, a nessuno piace il tempo di imposta sul reddito. Tuttavia, ci sono modi per rendere l'esperienza meno frenetica e più facile da sopportare.

Sia che tu importi le tue tasse o usi un preparatore professionista, la chiave per un risultato soddisfacente e privo di tensioni è l'organizzazione. Cercare di dare un senso al nido di ratti di ricevute cartacee, assegni annullati, dichiarazioni di intermediazione e altri frammenti di informazioni è frustrante e richiede molto tempo. La confusione aggiunge tempo per te e spese inutili se stai utilizzando un preparatore fiscale professionale. Aumenta anche la probabilità di errori nel determinare la responsabilità fiscale corretta. Se paghi troppo poco, potresti essere soggetto a un controllo fiscale e sanzioni aggiuntive; pagare troppo efficacemente dà una donazione al governo che potrebbe essere stata restituita a voi in un rimborso. Evitare tali problemi seguendo questi suggerimenti.

Intorno alla fine di gennaio di ogni anno, i datori di lavoro, i venditori, le istituzioni finanziarie e altri preparano e inoltrano varie forme e informazioni pertinenti al vostro deposito. Crea un set di file, sia che si tratti di un grande file fisarmonica multi-tasca, un gruppo di grandi buste manila o un sistema di archiviazione digitale sul tuo disco fisso per ordinare e separare i dati in una delle seguenti categorie:

Per la maggior parte delle persone, i cambiamenti da un anno fiscale all'altro sono relativamente lievi. Le dichiarazioni dei redditi precedenti sono grandi promemoria di aree che possono essere facilmente trascurate, come interessi o dividendi, saldi di riporto in conto capitale e deduzioni usate raramente.

Conservo copie cartacee e copie scannerizzate dei ritorni degli anni passati, oltre a quattro fogli di calcolo che dettagliano le entrate e le spese per ogni anno. Un foglio di calcolo contiene le informazioni del modulo 1040, mentre gli altri hanno precedentemente archiviato i dati per gli orari A, C e D. Questo formato consente di verificare facilmente se ho trascurato un elemento di reddito o spesa, nonché i cambiamenti nel importi che si verificano di anno in anno. Ad esempio, se avessi ricevuto dividendi da una holding o da un interesse di un particolare istituto bancario negli anni precedenti, ma l'importo è mancante o sostanzialmente modificato per l'anno in corso, so di controllare il motivo dietro l'omissione, l'aumento o la diminuzione prima completando il mio deposito fiscale.

Se si partecipa a un piano 401k individuale sponsorizzato dal datore di lavoro, piano pensionistico 403b o altro piano pensionistico qualificato, il termine ultimo per i contributi è il 31 dicembre. Tuttavia, l'opportunità di finanziare un IRA completamente è disponibile fino al 15 aprile. Se hai meno di 50 anni e hai contribuito con meno di $ 5.500 per l'anno in corso, o hai più di 50 anni e hai contribuito con meno di $ 6.500, puoi ancora investire denaro su una base protetta per l'anno scorso.

Se in tutto o in parte il tuo reddito viene generato tramite lavoro autonomo, puoi impostare una IRA per i dipendenti semplificata (SEP) fino alla data di scadenza della dichiarazione dei redditi (comprese le estensioni) e concedere fino al 25% del tuo lavoro autonomo reddito. Se hai la possibilità di scegliere tra pagare le imposte sul reddito o finanziare il tuo pensionamento, dovrebbe essere una decisione facile. Mentre i contributi di Roth IRA non sono deducibili, i contributi IRA e SEP sono completamente deducibili in base al reddito, allo stato di deposito e alla partecipazione a un piano di datore di lavoro. Il reddito all'interno di un piano di pensionamento - se IRA, SEP o Roth IRA - non è tassato fino al ritiro.

Mentre l'IRS ha compiuto uno sforzo significativo per semplificare i moduli fiscali e quindi ridurre il tempo e la complessità della presentazione di una dichiarazione dei redditi, rimane un compito arduo, soprattutto perché si verifica solo una volta all'anno e spesso è accompagnato da una grande quantità di stress. Fortunatamente, un certo numero di aziende offre programmi software molto sofisticati per aiutare i filer a completare l'attività in modo rapido e relativamente economico.

A meno che tu non sia un masochista o ti diverti a passare ore con il codice fiscale, una calcolatrice e una miriade di moduli fiscali diversi, dovresti utilizzare uno dei popolari programmi software di TurboTax, TaxACT, H & R Block o altri provider. L'IRS offre anche software di registrazione fiscale gratuito per i contribuenti con un reddito lordo rettificato di $ 58.000 o meno. Per determinare se sei idoneo per il software gratuito, basta controllare il rendimento dello scorso anno per il reddito lordo corretto (AGI) che appare sulla riga 37 del modulo 1040.

Per quelli con redditi superiori a $ 58.000, l'IRS fornisce moduli compilabili in file gratuiti per il deposito elettronico. Tuttavia, i moduli offrono solo una guida di base, quindi devi sapere come fare le tue tasse da solo. La maggior parte dei programmi di archiviazione consente di tenere traccia di qualsiasi rimborso dovuto e selezionare il metodo di pagamento desiderato (deposito diretto, assegno cartaceo o trattenuto e si applica per l'anno successivo).

La decisione di utilizzare un preparatore professionista, piuttosto che un programma software, dovrebbe basarsi sulle tue entrate, sulla complessità del tuo rendimento, su eventi insoliti che influenzano in modo significativo il tuo reddito o le tue spese e sulla tua preoccupazione per un controllo fiscale. Secondo la mia esperienza, la differenza tra i migliori programmi software e il tipico preparatore in un ufficio di preparazione delle tasse è minuscola. Il software tipico è molto sofisticato e conduce il filer attraverso una serie di domande dettagliate per verificare gli importi e i trattamenti fiscali appropriati; il tipico preparatore di negozio è un dipendente stagionale, part-time, la cui formazione in materia fiscale può essere limitata a poche ore di istruzione offerta dalla società . In entrambi i casi, la qualità del loro lavoro dipende dalle informazioni fornite a loro come risultato della vostra diligenza e preparazione precedente.

I consulenti fiscali che dovrebbero consultare un professionista fiscale esperto prima di presentare le tasse quest'anno includono coloro che:

Se si incontra una di queste descrizioni, il costo del consiglio di un commercialista o di un consulente fiscale sarà valso la pena. È totalmente deducibile dalle tasse (a condizione che le commissioni siano in "connessione con la determinazione, riscossione o rimborso di qualsiasi imposta") e possa comportare un minore carico fiscale. I lettori devono tenere presente che le spese legali personali per altri scopi sono considerate "detrazioni dettagliate varie" e sono deducibili oltre il 2% di AGI.

Poiché le leggi e le interpretazioni fiscali sono in continua evoluzione, ogni filer dovrebbe cercare di essere il più informato possibile. Anche se si sta utilizzando un consulente fiscale, è prudente comprendere le questioni fiscali e i trattamenti che riguardano il più completamente possibile al fine di prendere le decisioni migliori.

Passare un'ora o due alla ricerca di situazioni o condizioni tassabili specifiche per te è facile. Ad esempio, inserendo il termine "reddito freelance" in un motore di ricerca si evincono numerose fonti in merito al trattamento fiscale e alla registrazione del reddito delle persone indipendenti. Una ricerca del termine "reddito da casa" fornisce un numero simile di fonti sul trattamento dei redditi da locazione domestica. Non si può mai sapere troppo sulle imposte sul reddito - dopo tutto, sono i tuoi soldi che si mantengono riducendo al minimo le responsabilità fiscali.

Ci sono tre buoni motivi per completare il tuo deposito il prima possibile:

L'unico motivo per ritardare la presentazione fino al 15 aprile è perché devi delle tasse. Se si dispone di passività fiscali, l'approccio migliore consiste nel completare i calcoli e compilare tutti i moduli richiesti, ma ritardare l'archiviazione effettiva fino al 15 aprile. Non ci sono penalità o interessi addebitati se archivi e rimetti qualsiasi saldo non pagato in quel momento.

Anche se è troppo tardi per incidere sulla bolletta delle tasse per quest'anno, non è troppo presto per iniziare a pianificare e apportare modifiche che potrebbero ridurre la responsabilità per l'anno successivo. Se hai una quantità significativa di tasse non pagate alla fine dell'anno, un rimborso insolitamente elevato dovuto, o prevedi un cambiamento significativo del reddito durante l'anno in corso, considera la possibilità di ridurre la ritenuta d'acconto in modo che venga raccolto più dai tuoi assegni durante il anno o, al contrario, aumentando la detrazione di ritenuta per avere più soldi distribuiti a voi ogni periodo di paga. Certo, alcune persone preferiscono ottenere un rimborso più ampio, piuttosto che un piccolo aumento del reddito da portare a casa ogni periodo di paga, perché è meno allettante da spendere e più probabilità di essere salvato.

Se il tuo datore di lavoro offre conti di spesa flessibili per spese sanitarie, per l'infanzia o per il pendolarismo, approfittane all'inizio dell'anno. Ciò consente di pagare tali spese con dollari al lordo delle imposte, anziché con dollari al netto delle imposte.

Mantieni il tuo sistema di archiviazione per l'anno in corso, memorizzando le ricevute e altre informazioni durante tutto l'anno che saranno utili per l'iscrizione delle imposte sul reddito l' anno prossimo . E resta diligente nel tenere il passo con qualsiasi novità sugli investimenti o le modifiche che potrebbero influire sulla tua situazione fiscale. Essere avvisati è salvato.

Prepararsi e pagare le tasse non deve essere una seccatura: è la conseguenza che ci facciamo procrastinare e disorganizzare. Segui questi suggerimenti e potrai trascorrere la serata del 15 aprile a casa davanti al televisore dopo un buon pasto invece di aspettare nel traffico automobilistico di fronte all'ufficio postale.

Avete ulteriori suggerimenti per semplificare la compilazione delle tasse?

Rassegna di scelta del catalogo - Come smettere di posta indesiderata da venire a casa tua

Sei stufo di ricevere una pila di cataloghi per posta? Sei stanco di avere un gigantesco libro di Pagine Gialle scaricato sulla veranda ogni pochi mesi?Unisciti alla folla. La posta indesiderata è un problema serio negli Stati Uniti. Più di 100 milioni di alberi vengono abbattuti per creare la nostra posta indesiderata.

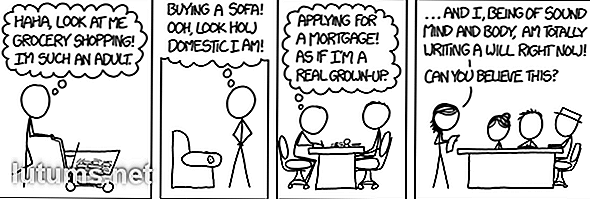

Come essere un adulto - 12 abilità di vita che devi avere come un adulto

Nel 2016, "adulting" - comportandosi come un adulto responsabile - ha fatto la short list per il Word of the Year dei dizionari di Oxford. Questo termine si rivela molto sui social media, soprattutto tra i millenari che parlano ironicamente di compiti banali come preparare la cena. I tweet tipici potrebbero leggere "Cucinare una cena vera e propria